备受瞩目的“两法合并”(内外资企业所得税法合并为统一的企业所得税法),至今还在进行着提交一审前最后的激烈讨论。消息人士透露,已进入最后酝酿阶段的新企业所得税法草案,在改革的关键点都没有达成很好的预期结果,比如内资企业的税前工资列支水平提高到了1600元,并未实现和外资企业同样的据实扣除。

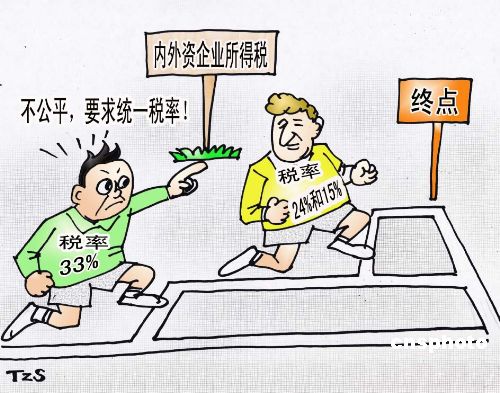

两税合并关键点仍充满争论,当局需要快刀斩乱麻,否则争论将葬送改革(图:搜狐财经)

应该说这些争论一直在持续,争议各方是否应该有点大局意识?任何的改革都不可能是全部社会的帕雷托改进,不然改革就进入了“黄宗羲定律”的怪圈,改革必然会导致既得利益集团的利益调整,这要求当局一定要块刀斩乱麻,不然改革的进程必然要受到影响。

新法名称有待商榷

一位参与法案起草工作的专家透露,目前新的企业所得税法草案暂定名为《中华人民共和国企业所得税法》。“我更倾向于叫《中华人民共和国法人所得税法》。”8月29日,中国税务学会会长杨崇春在接受《第一财经日报》专访时表示,因为纳税人有企业、公司、事业单位、社会团体以及其他经营组织,用“企业”这个词并不能涵盖上述所有单位。

关于新法的名称,根据两法合并后的纳税人范围界定,基本是按照法人的范围来定的,既然是法人就不分内资和外资,企业还是事业单位、社会团体等,一律平等对待,纳入征收范围。这样和民法可以相互衔接,自然人交纳个人所得税,而法人则交纳法人所得税。名称和内容相互协调叫“法人所得税”是没有问题的,但是考虑到习惯叫法也可以沿用企业所得税的称呼,其实是没有什么问题的。

统一优惠政策存在问题

目前正在讨论的草案中,在优惠政策方面,只保留了产业优惠政策内容,对于新办企业优惠、区域减免以及自然灾害等税收优惠政策都有了较大变化,而优惠期限规定为从盈利年度开始计算。

笔者认为关于优惠政策应当贯彻国家的宏观调控政策,实行有保有压的区别性调控政策,那么优惠政策的调节应以产业优惠为主,区域优惠为辅。区域优惠要充分考虑中西部地区的招商引资需求,区域优惠和产业优惠要并重,而对于东部地区,整体资源和环境对外资吸引力较大,在税收优惠上突出产业优惠为主比较合理,这样可以形成国内的投资梯度吸引,内地区域优惠的吸引力显现。从我国目前高速增长的税收收入来看,我们有能力作好税收优惠的重点转移。

在优惠政策调整的过度年限上,对于新成立的外商投资企业仍然应给予一定期限的优惠,以保持对外开放政策的连续性;对于老企业,则给予适当的过渡期。但过度期限的长度问题又不能太长,由于没有相应的先例可以参考,具体年限的确定又成了各方面争吵的焦点,改革的进度被拖延的可能性极大。

税前扣除标准仍未统一

在目前讨论的草案中,内资企业计税工资据实扣除的目标未能实现,而是参照了个人所得税的1600元扣除标准,将内资企业的工资税前列支扣除标准也提高到了1600元,而外资企业则按照实际工资列支。对于公益性、救济性捐赠支出、业务招待费、利息费用支出、呆账和坏账准备金提取等方面,对内外资企业的扣除规定也都不同。这造成了内资企业要比外资企业支付更多的所得税。

笔者认为统一税前扣除标准是毫无疑问的,实行法人所得税就是要做到所有项目的统一,如果税前扣除不同意,优惠不统一,那么改革的关键点就是失败的。税前扣除标准问题上,涉及到企业对于人才的吸引能力,对于商业风险承担的公平性,这和市场经济的宗旨是相违背的。此外,对于环保、安全生产等方面的资产投资,应制定专门的税收抵免规定;对固定资产、无形资产、待摊费用、对外投资和存货等资产处理方面,也应该有统一规定。

以上的税前扣除项目都是企业日常经营中的必要支出和合理支出,内资企业在这些方面长期享受着不公平待遇,两法合并应该消除这样的歧视性的规定。外资对我的吸引力真的那么大吗?长久以来市场换技术的策略取得了多少成就?外资对我们的税收贡献了多少?我们的税收优惠真正让外资享受到了吗?这样一相情愿的税前扣除的优惠规定实际是没有意义的。

税率水平没有确定

关于最被重视的税率问题,一位专家向记者透露,在讨论草案时,尽管专家们基本都倾向于24%~27%之间,但这个税率却一再变化,很难确定。“尽管只是一两个百分点的差别,对企业的影响却将非常大。”这位专家表示,新的企业所得税法中,税率一旦确定,将是一个“一刀切”的数字,中小企业将不被照顾。

尽管现行的法定企业所得税税率为33%,但对内资企业中的微利企业分别实行了27%和18%的优惠税率,对外资企业则实行24%和15%的税率。2004年的数据显示,企业所得税税负约为23%,其中内资企业为25%左右,外资企业约为15%.

税率作出统一也是没有什么疑问的,不然法人所得税的征税取向将是图有虚名,这也是两法合并的关键点之一,水平的确认是要照顾=内资企业的实际负担和我国周边的税率水平的,考虑到将来在税率上体现相应的特殊行业和产业的优惠,是要留部分变动空间的,24%到28%之间是比较好的区间。具体水平的确认上主要的压力在外资这边,外资受到的影响是比较大的。这也符合我国引进外资重点的转变,从以前的注重量的增长到现在的对于外资结构的重视,对于一些我国倡导的高新产业和行业,税负变化是不大的。变化大的是一些淘汰技术,一些低附加值的加工产业,这些企业实际上对我国税收的贡献没有多大,税收的变化其实对他们的影响也是很小的。

对于优惠的开始期限和过度期

对于过渡期,讨论的草案中仍然延续了“获利年度”的概念。据专家透露,讨论中曾提出了“免二减三”和对基础行业企业实行“免五减五”的办法。“免二减三”即从外资企业盈利年度起,第一年和第二年免征企业所得税,第三年至第五年减半征收企业所得税;对基础行业,则是5年免征,5年减半。

杨崇春建议,将税收优惠过渡期定为5年,将“获利年度”改为“经营销售年度”。笔者认为按照国际惯例,企业的纳税义务发生时间就应该是企业经营之日起,这对于企业对于合理利用优惠政策是一个促进。税收优惠要起到奖勤罚懒的功效,税收优惠享受力度的大小,取决于企业经营的能力,能够在短时间内步入正规的企业,税收优惠就能够实实在在享受到。

两税合并到今天还争论不休,原来的八月初审的预定已经因为争论的原因搁浅,如此长年累月的税收改革在国际上也属罕见,没有一个国家的改革经历这么久的时间。随着我国经济的发展,税收优惠在招商引资中的作用已经不是主要的方面,而规范的税制环境是外资评价市场公平程度的重要依据。如何冲破改革的瓶颈,需要当局当断则断,因为这样公众参与的改革一定程度上是根本没有效率的,由于偏好的不同,最终也不会有一个结果出来。两法合并会怎样的结果收场,我们拭目以待。