进入9月的英国,天气已经转凉,但工党和在野的保守党之间围绕遗产法的纷争闹得如同英国百年不遇的酷暑一般“火热”。

前不久,英国首相布莱尔最亲密的一位政治盟友向政府提出了“一个爆炸性的要求”,促其取消遗产税。

无独有偶,在美国,遗产税也正在受到社会多方面的批评,很多人主张取消遗产税。现任总统布什就极力主张取消遗产税。

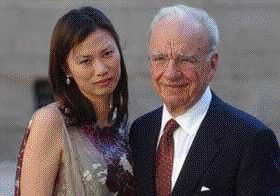

默克多夫妇

李嘉诚父子

有不少富豪反对取消遗产税,认为这样做会削减富人从事慈善捐赠的动力,损害公益事业。(经济参考报资料照片) 布莱尔团队核心幕僚之一的前交通大臣拜尔斯声称,去年给政府带来33亿英镑税收的遗产税是“一种对辛勤工作、繁荣和进取心的惩罚”,是“不公平和惩罚性的”,因为它适用于所有通过收入获得的财产,而这已经被征过税。

在野的保守党也在这个时候对工党的遗产税“趁火打劫”,指称财政大臣布朗目前执行的遗产税是“双重收税,这种制度不鼓励人们节俭和自立。”针对现政府的阵阵反对声,集中在一点:就是遗产税应该针对少数暴富者,而普通百姓不应该受到影响。

按照英国目前执行的遗产税法,继承遗产的子女在25岁之后可接受托管公司管理的亡故托管人的遗产,遗产课税的标准是超过27.5万英镑以上资产的40%.遗产税不仅仅包括房产,汽车、银行存款、证券,退休金、珠宝、收藏品和企业等有价值的东西都属于遗产税征收的范围。

按照法律,残疾人继承遗产可免缴遗产税;每年每人接受250英镑的礼物、子女接受5000英镑的婚嫁礼物、孙辈接受2500英镑的婚嫁礼物或其他亲朋接受1000英镑以下的婚嫁礼物都不在遗赠税之列;给慈善机构和政治团体的捐款也不在课征遗产税的范围之内。

死者的配偶(包括事实婚姻的配偶)接受的遗产不缴纳遗产税。比方说,配偶双方各有27.5万英镑的资产,当其中一方故去之后,另外一方可接受故者的27.5万英镑的资产,而不用加纳遗产税。而一旦这个“继承”了遗产的一方也故去,他或她的资产合计就为55万英镑。这时,接受这份55万英镑遗产的人就要交纳超过27.5万英镑门槛部分的40%的遗产税。

在美国,遗产税有两种说法:Estate Tax和Inheritance Tax.根据美国税法,前者是对死者留下的全部遗产征税,由被指定的遗嘱执行人填写一份纳税申报表,并从死者遗产中拿出一部分缴纳税款;后者是对接受遗产的人征税,由遗产受益人缴纳税款,每个受益人分别计税和纳税。

遗产税是美国“统一赠与和遗产税”体制的一部分,另一部分是赠与税,即对个人生前发生的个人财产转移征税。赠与税有效堵塞了个人企图通过生前将财产赠与他人逃避遗产税的道路。

美国联邦遗产法的基本框架是由1976年的《税收改革法》确立的。根据这部法律,遗产税起征点为60万美元。上世纪末以来,起征点不断提高,1998年为62.5万美元,2006年达到200万美元。美国采用统一的累进税制,遗产数额越大,税率越高。

英国三成以上家庭面临遗产税最新的调查显示,现在英国平均家产超过了25.8万英镑。如此计算,34%家庭的资产,超过了现在依法征收遗产税的门槛——27.5万英镑。特别是在伦敦有一半以上、英国东南部地区1/3以上的家庭的资产都超过了政府设定的遗产税门槛。

相比之下,北部地区家庭资产超过这个门槛的只有23%,苏格兰地区只有15%的家庭资产超过这个门槛数字。

而调查显示,现在73%的家庭并不知道自己的家产将面临交纳高达40%遗产税的可能。

按照目前的房价和相关法律,英国政府今年从遗产税中可有34亿英镑的税收。政府在讨论到2007至2008年,将遗产税的门槛提高到30万英镑。

为了解决作为“财富均衡器”的遗产税“惩罚”到普通百姓的问题,有人建议遗产税课征门槛提高到40万英镑。

保守党建议之一是向所有的房产征收1%的税,同时使全国大约20%的房产价值在七万英镑以下的家庭免征遗产税。这样就对相对贫困家庭免税。

遗产税本来是为“平衡社会财富”、针对富豪们的税种。现在因为房价的飞涨,影响到了数百万普通家庭,特别是伦敦和英国南部那些房价涨幅较高地区的家庭,英国社会一些政客和政党反对似乎在情理之中。

美国两党主张相异过去200多年来,美国联邦政府遗产税曾三次开征,三次废止。1916年,政府第四次开征遗产税,延续至今。是保留还是再次废止?美国两大政党各执一词,争论不断。

共和党主张,遗产税损害家庭所有的企业和农场,阻碍投资与积蓄,是对成功者的惩罚,应予以取消;民主党则认为,对富人遗产征税是支持社会弱势群体,维护社会公平,取消遗产税将扩大联邦财政赤字,给社会保障和医疗保障体系带来巨大压力。

1999年和2000年,美国国会曾先后两次通过关于废止遗产税的法案,但最终被时任总统克林顿否决。

现任总统布什极力主张取消遗产税。2001年,美国国会众、参两院分别通过布什提交的近期内大幅削减遗产税的提案,该提案同年6月经布什签署成为法律,于2002年1月1日起实施。根据这项法律,从2002年到2009年,美国遗产税的税前综合扣除额将逐步增加:2001年为67.5万美元,2002年增加到100万美元,2004年增加到150万美元,2006年增加到200万美元,2009年增加到350万美元。

同时,遗产税的最高边际税率也将逐步下降,2001年为55%,2003年为49%,2004年为48%,2005年为47%,2006年为46%,2007年为45%.遗产税将在2010年停止征收一年,2011年恢复到2001年的状况。很多专家期望,国会能在此之前对税法进行改革。

2002年和2003年,美国国会还先后两次审议关于永久取消遗产税的议案。该议案两次在众议院获得通过,但在参议院表决时搁浅。

目前在美国,遗产税受到社会多方面的批评,很多人主张取消遗产税。他们指出,遗产税难以实现既定的社会公平目标,因为纳税人可以轻易地利用多种渠道躲避纳税义务。其次,开征遗产税打击纳税人投资和储蓄的积极性,促使他们减少投资和储蓄、增加消费和赠与等以逃避遗产税。另外,遗产税导致潜在的双重甚至三重征税可能性,即已纳税资产可能被再次征税。

但也有些人,其中包括不少美国富豪反对取消遗产税,认为这样做会削减富人从事慈善捐赠的动力,损害公益事业。他们还表示,不希望自己的子女不劳而获。

从财政收入的角度看,遗产税属小税种,所课收入占财政收入的比例非常小。据报道,美国在整个20世纪的遗产税收入总额仅相当于1998财政年度的个人所得税。因此,遗产税的实际效果受到经济学界质疑。

事实上,美国已经有几个州通过立法取消了遗产税。个别的州则从来没有开征过遗产税。

无论美国遗产税的意义和命运如何,引人注意的是,美国遗产税的征收对象只是真正意义上的富人,也就是处于美国“纺锤形”社会结构最顶端的那一小部分人。据报道,美国每年去世的人中只有2%的人被征收了遗产税。由于起征点高,大多数处于中产阶层的美国人不用缴纳联邦遗产税。

中国遗产税:国家信息中心认为时机已到 超七成民众反对国家信息中心日前发布报告,认为中国开征遗产税的时机已经成熟,遗产税作为社会财富再分配的一项手段,可缩小社会成员间的贫富差距。

“从发展速度看,我国居民收入由世界上最平均的一个国家变成世界上差距最大的国家只用了二十几年的时间,为国际所罕见。”作为国家发改委麾下的智囊机构,国家信息中心经济预测部发布了名为《收入分配体制改革:一场静悄悄的革命》的报告,指出造成目前中国收入差距的一个重要原因,就是收入分配链条中重要一环——遗产税的缺失。

报告认为,在中国征收遗产税的条件已经成熟。1985年颁布的《中华人民共和国继承法》,对个人死后的财产继承,给出过相应的法律规定;经过二十多年经济的快速发展,已出现了大批富豪阶层;我国已经培养了一大批资产评估人员,积累了一定的财产评估经验。但同时,中国青年报社会调查中心与腾讯网新闻中心合作开展的一项调查(8020人参与)显示,普通民众在遗产税问题上心态矛盾:合计有70.5%的人反对现在开征遗产税。

52.8%的人认为压根儿就没有必要征收遗产税,而在另外47.2%认为“有必要”的人当中,又有17.7%的人觉得“目前时机仍不成熟”。

调查显示,68.4%的人并不认为遗产税可以有效调节收入差距;56.5%的人认为,征收遗产税对普通人的影响更大。在他们看来,真正需要缴纳高赋税的富人,往往具备更加强烈的避税欲望和更加丰富的避税手段,这些富人可以利用手中的资源,采取各种技巧来逃避遗产税。他们担心,遗产税并不像想像中那样,可以有效调节贫富差距,而是把处于社会中间层的普通人变成了纳税主体。一些学者也指出,从各国情况来看,遗产税影响最大的群体还是中产阶级。香港的个案统计表明,缴纳遗产税的市民,以中产阶层为主。