2006-10-26 10:28 来源:胡鞍钢 王清容

一、多边贷款的特点

自二十世纪七十年代后期开始,来自世界银行、亚洲开发银行等国际多边组织的贷款积极参与了我国的经济建设。国际多边组织给我国政府提供了大量的低息和无息贷款。贷款的主要特点表现在低利率或零利率、期限长、由中国政府(财政部)统一举借、统一偿还、多用于基础性和公益性建设项目、贷款方往往参与贷款项目的咨询、培训和技术援助等环节。贷款的主要目的在于促进不发达国家的减贫事业和经济增长。这种性质的资金流在学术上通称为外国援助(foreign aid)。

多边贷款项目一般要求借入国政府提供比例为65%左右的配套资金(大多由中央或地方财政筹措或提供担保)。各级财政部门在负有担保还款责任的同时在贷款资金的使用方面有很大的自主性。因此,多边贷款是一种风险较低的财政赤字融资渠道。如果贷款在名义上被用于生产性投资,实际却被挪作他用,将达不到促进发展的初衷。譬如,贷款没有导致公共投资的增加,而是增加了政府消费,或者减少了政府税收。以往的经验表明这种现象是很普遍的。

所以,评价多边贷款对中国财政收支的影响是一个重要的问题。我们要回答的问题是:多边贷款是否促进了政府消费的增加?是否减少了政府投资或者减少了政府税收?如果多边贷款存在挪用,它对经济增长是否构成破坏性影响?

二、多边贷款与财政收支的历史对比

如表1所示,多边贷款在我国的财政收支关系中占有重要的地位。它占公共投资的比例一度达到约27%,平均8.6%;占财政收入的比重,最高达到2.8%.平均为1.8.可见,多边贷款与财政收支变量的比值甚为可观。而多边贷款与财政收支变量的相互作用关系如何呢?我们从多边贷款与公共投资的关系着手对这个问题作一个描述性分析。

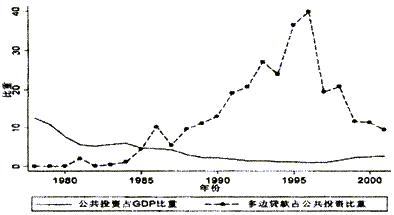

如图1所示,从时间趋势来看,公共投资占总投资的比重从1985年的11%逐年下降,直至1996年的2%.私人投资占总投资的比重与之相反,呈迅速上升的趋势。1997年由于实行了财政扩张政策,这一比例有所上升。而多边贷款占公共投资的比重与公共投资占总投资比重的趋势正好相反,这一比重越来越大,1996年达到峰值,一方面是由于公共投资额有所下降,另一方面是因为同期的多边贷款的绝对值上升了。自1990年之后,多边贷款的投向与1980年代相比,有很大的调整,越来越多地转向公共投资领域,因此,从图1不难看出,多边贷款在财政建设性投资减少的情况下,似乎起到了填补某些公共财政投资的不足,或者说,是公共财政投资的有力补充。

图1 公共投资与多边贷款关系图

数据来源:世界银行(2000)和中国统计年鉴2002.

表1 各时期多边贷款和财政收支的数据对比 单位:亿元

数据来源:根据《中国对外经济贸易年鉴》、《中国统计年鉴》各期计算。

三、多边贷款对财政收支影响的计量分析结果

多边贷款究竟如何影响公共投资,继而影响总的财政收支,还需要细致的定量分析。计量经济学的最大贡献就是可以通过建模控制相关变量的影响,分离出即使是比例很小的变量的独立贡献。因此,我们采用了传统的Cowles Commission结构方程方法和多层分析方法来考察多边贷款的影响。

我们采用全国和省级两个层次的样本数据进行计量分析的结果表明,多边贷款确实增加了政府消费,降低了政府投资和税收,但同时它却通过促进了私人投资的增长从而实现了经济增长的初衷。我们的结论如下。

(一)多边贷款的流入提高了政府消费水平

所谓政府消费,主要是指维持政府职能的日常支出。按照这个定义,我们发现,多边贷款每增加1元,当期的政府消费增加2.71元,中期的政府消费累计增加了25.99元,而在长期则增加得更多。在省级层次上,贷款流入每增加1元,当期的政府消费增加0.99元,中期的政府消费累计增加3.33元。贷款流入之所以提高政府消费水平,其中的一个背景因素是在贷款流入的期间,中国虽然处于市场化的过程中,但政府规模却没有因政府职能的压缩而减小,反而在不断膨胀,以致上届政府不得不采取精简措施。政府的膨胀势必造成财政支出被更多的用于维持行政机构的运行。多边贷款的流入缓解了财政的紧张程度,一定程度上产生了直接的收入效应。另外,政府作为贷款项目的主要实施机构和管理机构,通过实施项目可以获得更大的资源动员能力,比如掌握配套资金,层层附加贷款条件,为政府消费获得更多的资金来源。这样,多边贷款就提高了政府消费水平。在这个意义上说,多进贷款存在被挪用的情况。

(二)多边贷款的流入降低了政府投资水平

所谓政府投资,即政府为公用事业和基础设施等公共品、半公共品生产所投入的投资性支出,如基本建设投资、企业更新改造投资、科技投入等。在国家层次上,贷款流入每增加1元,当期的公共投资减少3.09元,中期的公共投资累计减少4.37元,长期则又有所回升。在省级层次上,这个影响相对弱一些。贷款流入每增加1元,当期的公共投资基本不受影响,仅增加0.03元,中期的公共投资累计减少0.54元。可见多边贷款流入的影响主要体现在中长期,贷款对公共投资的替代作用是渐进的。贷款流入降低公共投资水平。在某些部门可能表现为外部资金对国内资金的替代,比如环保部门。在另一些部门则可能是辅助性的,譬如工业、交通、能源部门等营利性和准营利性部门,其辅助作用主要体现在帮助政府退出这些可以通过市场化或者准市场化供给的部门,譬如采用用户付费制修建高速公路的方式,有助于帮助中国政府减少对市场的干预和资源的扭曲配置。在这个意义上,贷款对公共投资的替代无疑是积极和有效的。

(三)多边贷款的流入减少了税收

在国家层次上,贷款每流入1元,对当期的税收影响为0,而中期的税收将累计增加0.18元,在长期累计减少1.35元。即,在国家层次,贷款对税收的影响不明显。而在省级层次上,贷款流入每增加1元,当期的税收将减少2.01元,中期的税收将累计减少6.82元。由于多边贷款具有直接和间接的收入效应,而这将降低政府的征税努力,很可能被用作与其他地区或者省份进行税收竞争的政策工具。这样,贷款流入更加剧了不同省份之间的竞争。

(四)多边贷款的流入提高了私人投资水平

私人投资已经成为中国经济增长的主要引擎。在国家层次上,国际金融组织贷款每增加1元,对当期的私人投资没有影响,中期的私人投资将累计减少0.14元,而长期的私人投资将累计增加3.13元。在国家层次,贷款对私人投资的影响不明显。在省级层次,贷款流入每增加1元,当期的私人投资增加0.44元,而中期的私人投资增加2.04元。贷款流入影响私人投资水平的机制在于,一是贷款项目本身具有的示范效应和消费效应,会拉动私人投资;二是贷款项目主要集中在基础设施等领域,有助于改善投资环境;三是减税是各级政府吸引私人投资的手段,而贷款可以成为减税的工具。所以,贷款的流入基本上起的是挤入而不是挤出私人投资的作用。

(五)多边贷款的流入促进了经济增长

在国家层次上,贷款流入每增加1元,当期的国内生产总值减少0.44元,中期的国内生产总值累计增加20.83元;在省级层次上,贷款流入每增加1元,当期的国内生产总值增加2.43元,中期的国内生产总值累计增加8.09元。贷款流入促进经济增长可以是多方式的。一种方式通过刺激当期消费促进经济增长;二是通过减税、改善投资环境吸引私人投资来促进增长;三是通过改善制度环境,消除资源扭曲而促进增长,譬如帮助政府投资转型。

总的来说,多方程的计量分析表明多边贷款对财政收支具有一定的消极影响。这个假设得到了多方的验证。不过,即使如此,私人投资与经济增长却没有受到负面的影响。这似乎是支持了McGillivray和Morrissey等学者的观点,他们认为,限制贷款的使用有可能提高贷款的使用效率,但某种程度上不加限制并不必然导致无效率。这或许是缘于一个小的扭曲防止了更大的扭曲,多边贷款在提高政府消费和降低税收方面,或者是更为廉价和负作用较小的手段。

【对话达人】事务所美女所长讲述2017新版企业所得税年度申报表中高企与研发费那些表!

活动时间:2018年1月25日——2018年2月8日

活动性质:在线探讨