[摘要]在纳税筹划中,数学方法是非常重要的手段。笔者结合自己的工作经验,就如何利用数学方法进行薪金筹划作了介绍。

纳税筹划是纳税人依据现行税法,在尊重税法、遵守税法的前提下,对涉税事项进行的旨在减轻税负的谋划、对策和安排。

一、在薪金发放过程中可能会遇到的情况

(一)亏损区间的问题

在发放年终奖的过程中,人们常常会发现有时奖金多发1元,税金却多缴数百元或数千元的现象,例如:

某雇员本年1月底,取得上年的年终奖为6000元(假设该雇员当月工资薪金所得高于税法规定的费用扣除额,以下案例均在这一假设条件下),按国税发[2005]9号文件的个人所得税计算方法,该雇员应缴纳个人所得税为6000×5%=300元;如果企业给该雇员多发1元的奖金,也就是年终奖为6001元。根据前面的算法,那么该雇员所发的年终奖应缴纳个人所得税:6001×10%-25=575.1元,此时,企业多给员工发放1元,员工要承担的税款竟然要多575.1-300=275.1元。笔者称出现上述这种情况的年终奖区间为亏损区间。

(二)不合理区间的问题

在实际工作中,人们常常对亏损区间非常重视,会尽力避免年终奖的亏损区间,但值得注意的是,在亏损区间的附近还会有一个不合理区间的存在,而该区间可能对企业和职工造成更大的损失。例如:

某雇员本年1月底,取得上年的年终奖为6307元,具体计算如下:6307/12=525.58元,查得适用税率为10%,速算扣除数为25,则应计个人所得税为:6307×10%-25=605.7元。但是如果年终奖为6000元,其个人所得税计算结果为300元。

结果企业给员工多发了6307-6000=307元钱,员工却要多承担605.7-300=305.7元的税款,也就是说增加的307元年终奖,员工却只得到1.3元。显然,这种发放方案是不合理的。

在这里,考虑到工薪个人所得税率最高为45%,笔者设定:如果年终奖较上档上限新增的个人所得税与新增的年终奖之比大于45%,那么笔者就认为该年终奖处于“不合理区间”。

(三)年薪筹划的问题

员工全年薪酬所得既包括年终奖也包括各月正常发放的工资(以下简称工资)。那么,工资与年终奖究竟如何分配,才能使员工的工资税金与年终奖税金的总体税负最小化、使企业和个人都受益呢(即税前年薪筹划)?如果企业对员工发放的薪酬是以税后金额来考虑,税金由企业负担的话,那么税后年终奖和税后工资又如何分配才能让企业承担的税负最低呢(即税后年薪筹划)?这些问题都是非常值得筹划的。

二、出现问题的原因分析

众所周知,工资个人所得税的计税原理是实行超额累进税率计税:当应税所得额超过某一级数时,超过的部分就要按高一档的税率计税;而年终奖计税方法是按照全额累进税率计算的:纳税人所发的年终奖除以12的商如果超过个人所得税的某一计税级数,就要按高一档的税率将年终奖全额计税。这样就有可能出现个人税后收入的增加小于税负的增加(即存在亏损区间)或者税负的增加占个人税后收入增加额的比重过大的情况(即存在不合理区间)。笔者认为,如果在计算年终奖应纳税额时,速算扣除数相应乘以12,则年终奖的纳税情况就不会出现上述两个区间的问题了。

三、运用数学方法对年终奖进行筹划

(一)亏损区间的计算

笔者在实际工作中,运用数学方法对年终奖发放的亏损区间进行了测算,现将测算情况说明如下:

假设年终奖为X元(X略大于6000元)与年终奖为6000元两种情况计算的税后收入相等,则6000-(6000×5%)=X-(X×10%-25);通过求解可以得出X≈6306元。

根据以上分析可以得出如下筹划结论:企业给雇员发放的年终奖金在6000-6306元的范围内时,是不合算的,这样会导致企业增加成本支出而雇员不能更多地受益。企业要么以6000元作为奖金发放额,如果要增加奖金的发放额就要大于6306元,这样企业在增加雇员福利的同时才能让雇员真正得到增加的收益。

同理,可以计算出其他处于不同级数的亏损区间,详见表1:

表1: 年终奖发放亏损区间表 单位:元

| 年终奖 个人所得税级数 |

税率 | 速算扣除数 | 亏损区间 (年终奖避免区域1) |

| 6000以下 | 5% | 0 | |

| 6000~24000 | 10% | 25 | 6001-6306 |

| 24000~60000 | 15% | 125 | 24001-25294 |

| 60000~240000 | 20% | 375 | 60001-63438 |

| 240000~480000 | 25% | 1375 | 240001-254667 |

| 480000~720000 | 30% | 3375 | 480001-511429 |

| 720000~960000 | 35% | 6375 | 720001-770769 |

| 960000-1200000 | 40% | 10375 | 960001-1033333 |

| 1200000以上 | 45% | 15375 | 1200001-1300000 |

(二)不合理区间的计算

对于年终奖的“不合理区间”,笔者继续运用数学方法对进行测算,过程如下:

假设年终奖除以12的商,即用于确定适用税率和速算扣除数的值在500元左右,则年终奖在6000附近。设年终奖比6000元多X元,相应增加的税金为T元,则可列式:

T={(6000+X)×10% - 25 }-6000×5%

T/ X=45%

解方程组得:X≈786,T=S≈354

根据以上计算可以得出如下筹划结论:企业给雇员发放的年终奖金在6306-6786元的范围内时,是不合算的。同理,可以计算出其他处于不同级数的不合理区间详见表2:

表2: 年终奖发放不合理区间表 单位:元

| 年终奖 个人所得税级数 |

税率 | 速算扣除数 | 不合理区间 (年终奖避免区域2) |

| 6000以下 | 5% | 0 | |

| 6000~24000 | 10% | 25 | 6306-6786 |

| 24000~60000 | 15% | 125 | 25294-27667 |

| 60000~240000 | 20% | 375 | 63438-71000 |

| 240000~480000 | 25% | 1375 | 254667-295000 |

| 480000~720000 | 30% | 3375 | 511429-626667 |

| 720000~960000 | 35% | 6375 | 770769以上 |

| 960000-1200000 | 40% | 10375 | |

| 1200000以上 | 45% | 15375 |

综上所述,笔者可以将“年终奖发放亏损区间”与“年终奖发放不合理区间”一并考虑,尽量避免在下表列举的区间内发放年终奖:

年终奖发放避免区间表 单位:元

| 年终奖 个人所得税级数 |

税率 | 速算扣除数 | 年终奖避免区间 |

| 6000以下 | 5% | 0 | |

| 6000~24000 | 10% | 25 | 6001-6786 |

| 24000~60000 | 15% | 125 | 24001-27667 |

| 60000~240000 | 20% | 375 | 60001-71000 |

| 240000~480000 | 25% | 1375 | 240001-295000 |

| 480000~720000 | 30% | 3375 | 480001-626667 |

| 720000~960000 | 35% | 6375 | 720000以上 |

| 960000-1200000 | 40% | 10375 | |

| 1200000以上 | 45% | 15375 |

从表3可以看出:当年终奖金额处于年终奖避免区间时,笔者建议大家不妨按照上一档税率临界点发放年底奖金,把奖金与临界点的差额放到每月工资里进行发放,这样就可以起到减少税负的作用。

四、运用数学方法和进行年薪筹划

前面的纳税筹划是针对年终奖而言的。下面,笔者将运用数学方法进行包括月薪和年终奖在内的整体年薪筹划。过程如下:

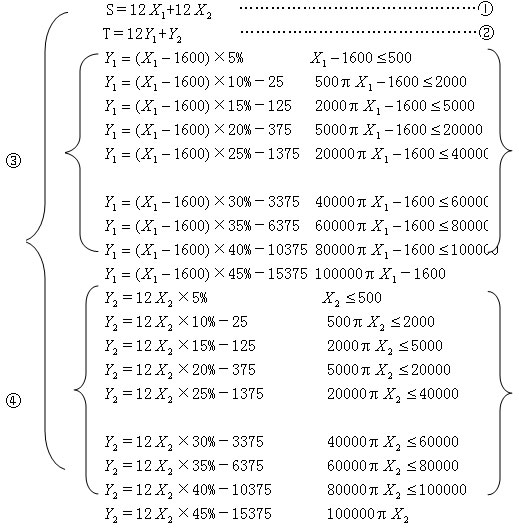

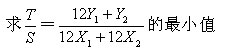

(一)对税前年薪的筹划

假设:税前年薪总额为S,其中工资为12,年终奖为12,全年应纳税额为T,工资税金为12,年终奖税金为,那么,要求员工全年薪金税负最小值,即求T/S=(12+)/(12+12)的最小值,同时出于时间价值的考虑,在同等税负条件下,应考虑工资发放金额最大化,以保证薪金在最短的时间内发到职工手中。根据工薪个人所得税的相关规定,列式如图1所示:

通过求解可以得出对年薪总额S的筹划区间:(如下页表4)

表4: 税前年薪总额的筹划区间 单位:元

| 税前年薪总额S | 工资 | 年薪 | ||

| 金额 | 税率 | 金额 | 税率 | |

| S≤25200 | S | 5% | ||

| 25200<S≤31200 | 25200 | 5% | S-25200 | 5% |

| 31200<S≤49200 | S-6000 | 10% | 6000 | 5% |

| 49200<S≤54700 | S-6000 | 15% | 6000 | 5% |

| 54700<S≤67200 | 43200 | 10% | S-49200 | 10% |

| 67200<S≤103200 | S-24000 | 15% | 24000 | 10% |

| 103200<S≤125200 | S-24000 | 20% | 24000 | 10% |

| 125200<S≤139200 | 91200 | 15% | S-91200 | 15% |

| 139200<S≤319200 | S-60000 | 20% | 60000 | 15% |

| 319200<S≤374200 | S-60000 | 25% | 60000 | 15% |

| 374200<S≤499200 | 259200 | 20% | S-259200 | 20% |

| 499200<S≤739200 | S-240000 | 25% | 240000 | 20% |

| 739200<S≤959200 | S-240000 | 30% | 240000 | 20% |

| 959200<S≤979200 | 499200 | 25% | S-499200 | 25% |

| 979200<S≤1219200 | S-480000 | 30% | 480000 | 25% |

| 1219200<S≤1459200 | S-480000 | 35% | 480000 | 25% |

| 1459200<S≤1659200 | S-480000 | 40% | 480000 | 25% |

| 1659200<S≤1699200 | 979200 | 35% | S-979200 | 30% |

| 1699200<S≤1939200 | S-720000 | 40% | 720000 | 30% |

| 1939200<S | S-720000 | 45% | 720000 | 30% |

通过税前年薪总额的筹划区间,可以对所给税前年薪在工资和年终奖间进行合理分配,如:当税前年薪S处于25200<S≤31200区间时,查表可知,工资应该发放25200元;其余的S-25200元,则应该作为年终奖发放。

(二)对税后年薪的筹划

根据税前年薪总额的筹划区间,可以进一步推导出税后年薪总额的筹划区间。计算方法是:如果把每个区间临界点由税前金额算出税后金额,那么,就相应地算出了税后年薪总额的筹划区间。如:当S=25200时,查表可知,该金额应全部用于工资发放,税金为:(25200/12-1600)×0.05×12=300元,设税后年薪为H,则H=25200

-300=24900,相应地,税后工资也为25200-300=24900元。同理,可以算出其它情况下的值,并列出税后年薪的筹划区间,见下页表5:

表5: 税后年薪总额的筹划区间 单位:元

| H (税后年薪总额) | 税后工资 | 税后年终奖 | ||

| 金额 | 税率 | 金额 | 税率 | |

| H≤24900 | H | 5% | ||

| 24900<H≤30600 | 24900 | 5% | H-24900 | 5% |

| 30600<H≤46800 | H-5700 | 10% | 5700 | 5% |

| 46800<H≤51475 | H-5700 | 15% | 5700 | 5% |

| 51475<H≤62725 | 41100 | 10% | H-41100 | 10% |

| 62725<H≤93325 | H-21625 | 15% | 21625 | 10% |

| 93325<H≤110925 | H-21625 | 20% | 21625 | 10% |

| 110925<H≤122825 | 71700 | 15% | H-71700 | 15% |

| 122825<H≤266825 | H-51125 | 20% | 51125 | 15% |

| 266825<H≤308075 | H-51125 | 25% | 51125 | 15% |

| 308075<H≤408075 | 215700 | 20% | H-215700 | 20% |

| 408075<H≤588075 | H-192375 | 25% | 192375 | 20% |

| 588075<H≤742075 | H-192375 | 30% | 192375 | 20% |

| 742075<H≤757075 | 395700 | 25% | H-395700 | 25% |

| 757075<H≤925075 | H-361375 | 30% | 361375 | 25% |

| 925075<H≤1081075 | H-361375 | 35% | 361375 | 25% |

| 1081075<H≤1201075 | H-361375 | 40% | 361375 | 25% |

| 1201075<H≤1227075 | 683700 | 35% | H-683700 | 30% |

| 1227075<H≤1371075 | H-507375 | 40% | 507375 | 30% |

| 1371075<H | H-507375 | 45% | 507375 | 30% |

结合以上筹划区间,可以用Excel软件编制一套可以依据任意的税前或者税后的薪金总额自动计算出最优的年终奖与工资发放方案的软件。企业可以用来对员工薪酬的发放进行合理筹划,让雇员充分地享受企业为其增加的福利,以增强企业的凝聚力和创造力。

综上,随着国家市场经济的发展以及税收政策的不断完善,税收政策可以进行筹划的空间会越来越小,对筹划方法和技术的要求也会越来越高。数学方法作为纳税筹划的重要方法,将会越来越多地被应用到实际工作中去。