扫码下载APP

及时接收最新考试资讯及

备考信息

为帮助大家对初级《审计专业相关知识》的学习,小编为大家整理了正保会计网校2020年初级《审计专业相关知识》辅导班老师讲解的讲义内容。

下文为2020年初级《审计专业相关知识》第二部分第一章第三节的知识点,还未开始2021年初级审计师考试备考的同学可参考以下内容,提前学习,其他章节内容小编将为大家陆续更新,请大家持续关注!

第04讲 投资风险报酬

第三节 投资风险报酬

知识点:投资风险与报酬的关系

1.投资风险

投资的未来实际报酬偏离预期报酬的可能性。

2.投资风险报酬

投资者因承受风险而要求获得的超过无风险报酬的额外投资报酬,也称投资风险补偿、风险价值、风险收益。

3.投资风险与报酬的基本关系

投资风险越高,投资者要求的投资风险报酬率就越高,从而投资报酬率也就越高,即:

投资报酬率=无风险投资报酬率+投资风险报酬率

知识点:单项投资风险报酬率的衡量

(一)计算期望报酬率——衡量预期收益的指标,不反映风险水平

1.单项资产期望报酬率:各种可能的投资报酬率以其概率为权数的加权平均值。

【示例】某企业有A、B两项投资,其可能的投资报酬率及其概率分布下:

| A项投资 | B项投资 | |||

| 实施情况 | 投资报酬率 | 概率分布 | 投资报酬率 | 概率分布 |

| 较好 | 15% | 0.20 | 20% | 0.30 |

| 一般 | 10% | 0.60 | 15% | 0.40 |

| 较差 | 0 | 0.20 | -10% | 0.30 |

两项投资的期望报酬率可计算如下:

A项投资的期望报酬率=15%×0.20+10%×0.60+0×0.20=9%

B项投资的期望报酬率=20%×0.30+15%×0.40+(-10%)×0.30=9%

2.期望报酬率只是反映投资报酬率集中趋势的一种量度,其本身并不能反映投资项目的风险程度。

(二)计算方差、标准离差和标准离差率——反映离散(风险)程度的指标

1.方差与标准离差——反映风险程度的绝对数指标

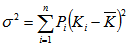

(1)方差

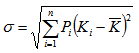

(2)标准离差——方差的算术平方根

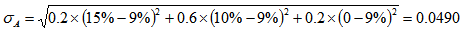

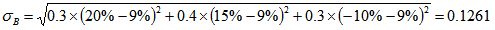

【示例】前例中,A、B两项投资的标准离差为:

A项投资的标准离差为:

B项投资的标准离差为:

(3)方差与标准离差属于衡量风险的绝对数指标,适用于期望报酬率相等的投资的风险比较,不适用于期望报酬率不同的投资的风险比较。在期望报酬率相等的情况下,方差或标准离差越大,则风险越大;反之,则风险越小。

2.标准离差率(V)=标准离差/期望值

标准离差率是衡量风险的相对数指标,表示每单位预期收益中所包含的风险的大小,适用于期望报酬率不同的投资的风险比较。一般情况下,标准离差率越大,风险越大;反之,则风险越小。

【示例】前例中,A、B两项投资的标准离差率为:

VA=0.0490/9%=54.44%

VB=0.1261/9%=140.11%

(三)确定风险报酬系数、计算风险报酬率和投资报酬率

1.风险报酬系数b:将风险转化为报酬所采用的系数,亦称风险价值系数,相当于标准离差率为100%时的风险报酬率。

2.风险报酬率RR=风险报酬系数b×标准离差率V

3.投资报酬率R=无风险报酬率RF+风险报酬系数b×标准离差率V

其中:无风险报酬率通常以短期政府债券的收益率来表示。

4.风险越大,标准离差率越大,在风险报酬系数一定的条件下,风险报酬率越高,投资人要求的必要报酬率也越高。

知识点:投资组合风险报酬率的衡量

(一)投资组合风险类型的分析

1.可分散风险(非系统风险):特殊企业或特定行业特有的,与政治、经济和其他影响所有资产的市场因素无关,可以通过投资的分散化予以抵销。

2.不可分散风险(系统风险):影响所有企业的因素所导致的风险,属于整体市场的风险,不能通过投资组合予以分散掉,通常用β系数衡量。

(1)β系数是某资产的不可分散风险相当于整个证券市场风险的倍数(整个证券市场的β系数=1)

β>1:风险程度高于证券市场

β=1:风险程度等于证券市场

β<1:风险程度低于证券市场

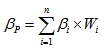

(2)投资组合的β系数:组合内各证券的β系数以各证券的投资比重为权重的加权平均值,即:

(二)投资组合必要报酬率的计算

1.投资组合的风险报酬率:投资者因承担不可分散风险而要求的额外的报酬率。

R=β×(Rm-Rf)

其中:(Rm-Rf)是整个证券市场的平均报酬率Rm超过无风险报酬率Rf的额外补偿,相当于整个证券市场(当β=1时)的风险报酬率。

2.投资组合的必要报酬率——资本资产定价模型

投资组合必要报酬率=无风险报酬率+(不可分散)风险报酬率

KP=Rf+β×(Rm-Rf)

【示例】某企业持有由X、Y、Z三种证券构成的投资组合,权重分别为20%、30%、50%,贝塔系数分别为2.5、1.2、0.5。市场平均报酬率为10%,无风险报酬率为5%。则:

该投资组合的贝塔系数为:

β=2.5×20%+1.2×30%+0.5×50%=1.11

该投资组合的风险报酬率为:

R=1.11×(10%-5%)=5.55%

该投资组合的必要报酬率为:

KP=5%+1.11×(10%-5%)=10.55%

【本章小结】

一、财务管理概述

1.财务活动与财务关系

2.财务管理的内容

3.财务管理的职能

4.财务管理的目标

5.利益相关者的要求

二、货币时间价值

1.货币时间价值的原理

2.复利终值和现值

3.年金终值和现值

三、投资风险报酬

1.投资风险与报酬及其关系

2.单项投资风险报酬率的计算与运用

3.投资组合的风险类型

4.投资组合风险报酬率和必要报酬率的计算与运用

以上内容均来自正保会计网校2020年审计师辅导班老师讲解内容,成为付费学员就可查看更多讲义、习题与课程!网校老师帮你抓重点、提炼考点!快去入手吧!立即购买>>

点击图片查看课程↓↓

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用