扫码下载APP

及时接收最新考试资讯及

备考信息

本文为2014年中级经济师考试金融专业的备考必看知识点,希望本文能够帮助您更好的全面备考2014年经济师考试,祝您学习愉快!

第四节 金融资产定价

一、利率与金融资产定价

有价证券的价格实际上是以一定市场利率和预期收益为基础计算得出的现值。

(一)票据定价

票据作为金融工具的一种,一般均标明面值,没有票面利率。

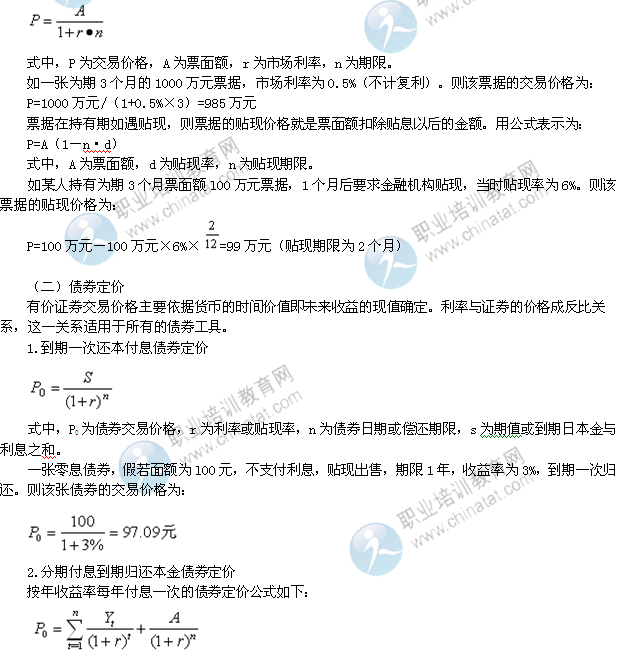

票据的交易价格主要取决于市场利率,因而交易价格就是指面值扣除利息后的金额。用公式表示为:

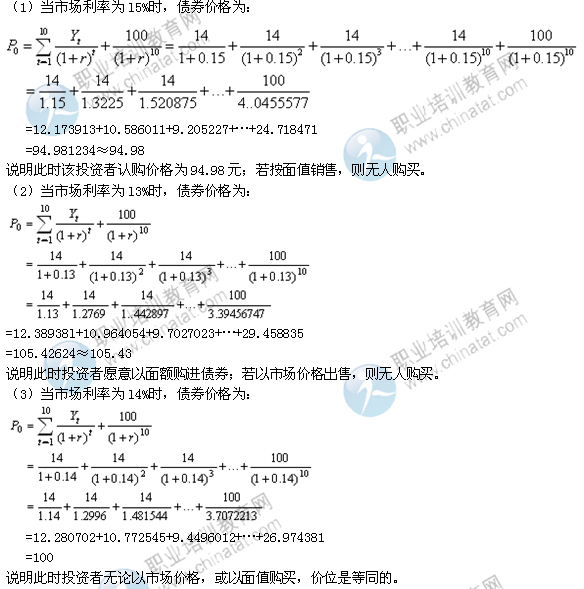

式中,A为债券面额,即n年到期所归还的本金,Yt为第t时期债券收益,通常为债券年收益,r为市场利率或债券预期收益率,n为债券日期或偿还期限。

例如现有按年收益率14%每年付息一次的l00元债券,期限l0年。

(4)通过上述分析,可以得出以下结论:其一,在市场利率(或债券预期收益率)高于债券收益率(息票利率)时,债券的市场价格(购买价) 债券面值,即债券为溢价发行;其三,在市场利率(或债券预期收益率)等于债券收益率(息票利率)时,债券的市场价格(购买价)=债券面值,即债券为等价发行。

3.永久债券定价

如果债券期限为永久性的,其价格确定与股票价格计算相同。

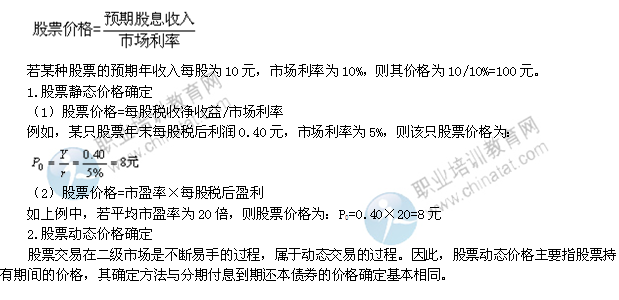

(三)股票定价

股票的价格由其预期收入和当时的市场利率等两个因素决定。其公式为:

二、资产定价理论

(一)有效市场理论

有效市场假说主要研究信息对证券价格的影响,其影响路径包括信息量大小和信息传播速度这两方面的内容。就资本市场而言,如果资产价格反映了所能获得的全部信息,那么,该资本市场是有效率的。

1.弱式有效市场

该类有效市场假说是指信息集It包括了过去的全部信息(即历史信息)。也就是说,当前价格完全反映了过去的信息,价格的任何变动都是对新信息的反应,而不是对过去已有信息的反应。因此,掌握了过去的信息(如过去的价格和交易量信息)并不能预测未来的价格变动。

2.半强式有效市场

半强式有效市场假说是指当前的证券价格不仅反映了历史价格包含的所有信息,而且反应了所有有关证券的能公开获得的信息。公开信息包括公司的财务报告、公司公告、有关公司红利政策的信息和经济形势等。在半强式有效市场假说下,信息对证券价格的影响是瞬时完成的。

3.强式有效市场

强式有效市场假说是有效市场假说的一种极端或理想的情况。在强式有效市场中,投资者能得到的所有信息均反应在证券价格上。在这里,所有信息包括历史价格信息、所有能公开获得的信息和内幕信息。在强式有效市场中,任何信息,包括私人或内幕信息,都无助于投资者获得超额收益。

(二)资本资产定价理论

资本资产定价模型是投资组合理论的均衡理论。理性的投资者总是追求投资者效用的最大化,即在同等风险水平下的收益最大化或是在同等收益水平下的风险最小化。资本资产定价理论所要研究的正是风险资产的均衡市场价格。

资产定价理论是在马科维茨投资组合理论基础上提出的,除马科维茨提出的假设外,资本资产定价理论提出了自身的理论假设:(1)市场上存在一种无风险资产,投资者可以按无风险利率借进或借出任意数额的无风险资产;(2)市场效率边界曲线只有一条;(3)交易费用为零。

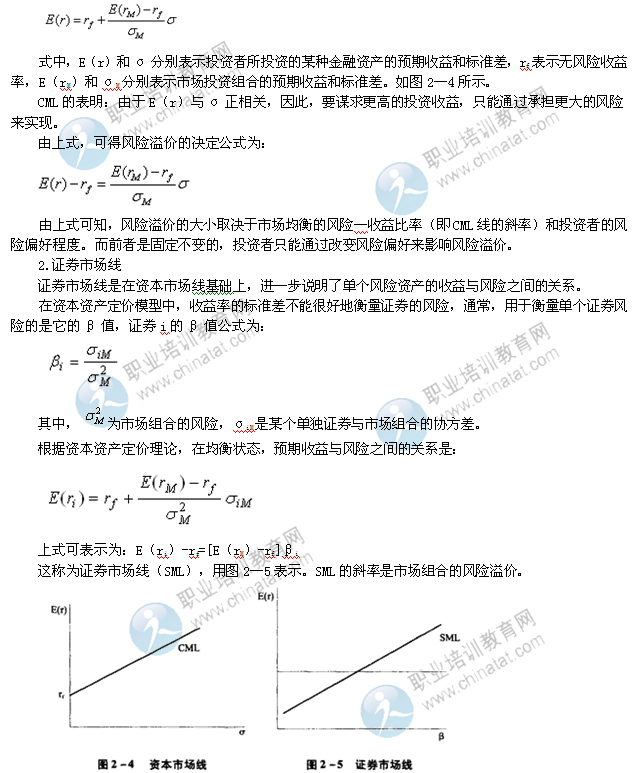

1.资本市场线

资本市场线反映了投资于风险资产组合和无风险资产的收益与风险关系。

CAPM表明,在均衡状态,资本市场线(CML)表示对所有投资者而言是最好的风险收益组合。

资本市场线CML的公式为:

3.资产风险

资产风险一般有系统性风险和非系统性风险两类。非系统性风险是指具体的经济单位自身投资方式所引致的风险,又称特有风险。它在市场可由不同的资产组合予以防范、降低,甚至消除。而系统性风险则是由宏观经济营运状况或市场结构所引致的风险,又称市场风险。它在市场上永远存在,不可能通过资产组合来消除。因此,资产风险主要研究系统性风险。而资产定价模型(CAPM)则提供r测度不可消除系统性风险的指标,即风险系数β。

β值还提供了一个衡量证券的实际收益率对市场投资组合的实际收益率的敏感度的比例指标,如果市场投资组合的实际收益率比预期收益率大Y%,则证券i的实际收益率比预期大βi×Y%.

如果β值高(大于1)的证券被称为“激进型”的,这是因为它们的收益率趋向于放大整体市场的收益率,β值低(小于l)的证券被称为“防卫型”的,而β为1的证券被称为具有“平均风险”的。

CAPM理论在假设前提上的局限性导致了实证的失效。其在假设上的非现实性体现在以下三个方面。一是市场投资组合的不完全性。二是市场不完全导致的交易成本。三是该理论仅从静态的角度研究资产定价问题,而且,决定资产价格的因素也过于简单。从发展的角度,需要加入多因素跨期博弈模型来研究投资组合的动态变动。

(三)期权定价理论

期权价值的决定因素主要有执行价格、期权期限、标的资产的风险度及无风险市场利率等。

期权定价理论推导出的是无现金股利的欧式看涨期权定价公式。

1.布莱克一斯科尔斯模型的基本假定

布莱克一斯科尔斯模型在推导前作了如下假定:

(1)无风险利率r为常数;

(2)没有交易成本、税收和卖空限制,不存在无风险套利机会;

(3)标的资产在期权到期时间之前不支付股息和红利;

(4)市场交易是连续的,不存在跳跃式或间断式变化;

(5)标的资产价格波动率为常数;

(6)假定标的资产价格遵从几何布朗运动。

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号