扫码下载APP

及时接收最新考试资讯及

备考信息

正保会计网校为大家提供高质量知识点总结,希望大家在每天的点滴坚持中成为备考中级会计职称的小能手。不积跬步,无以至千里;不积小流,无以成江海。准备2019年中级会计职称考试,同样需要一点一滴的积累。现在中级会计职称《财务管理》的知识点已经准备好啦,每天多学一点点,备考更容易!

筹资管理概述

一、 企业筹资的动机

1. 筹资最基本目的:企业经营的维持和发展

2. 筹资的具体动机:

(1)创立性筹资动机:为了设立新公司而筹资。

(2)支付性筹资动机:为了满足经营活动的正常波动而筹资。支付行为包括:原材料购买的大额支付、员工工资的集中发放、银行借款的提前偿还、股东股利的发放等。

(3)扩张性筹资动机:为了扩大经营规模或对外投资而筹资。

(4)调整性筹资动机:为了调整资本结构而筹资。

产生该动机的直接原因:优化资本结构和偿还到期债务。

(5)混合性筹资动机:兼具扩张性筹资动机和调整性筹资动机的特性。

二、 筹资管理的内容

筹资活动是企业资金流转运动的起点。

1. 科学预计资金需要量

企业资金需要来源于两个基本目的:满足经营运转和满足投资发展。

2. 合理安排筹资渠道、选择筹资方式

(1)企业最基本的渠道:直接筹资和间接筹资

(2)具体的筹资渠道:

①国家财政投资和财政补贴;

②银行与非银行金融机构信贷;

③资本市场筹集;

④其他法人单位和自然人投入;

⑤企业自身积累。

(3)筹资方式:

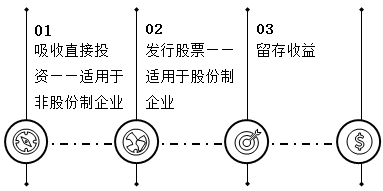

①内部筹资方式:利用留存收益

②外部筹资方式:股权筹资和债务筹资

股权筹资:吸收直接投资和发行股票;

债务筹资:向银行借款、发行债券、利用商业信用、融资租赁等。

3. 降低资金成本、控制财务风险

资金成本包括:资金筹集费用和资金占用费用

三、 筹资方式

1. 企业最基本的筹资方式:股权筹资和债务筹资

2. 具体筹资方式

(1)股权筹资方式——会增加所有者权益

(2)债务筹资方式

四、筹资的分类

(一)股权筹资、债务筹资及衍生工具筹资——按照取得资金的权益特性不同分类

1. 股权筹资

(1)股权资本:包括实收资本(股本)、资本公积、盈余公积、未分配利润。

(2)股权筹资特点:财务风险小、资本成本高。

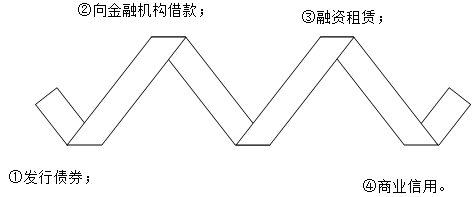

2. 债务筹资

(1)债务资本:包括向银行借款、发行债券、融资租赁等方式取得的资金。

(2)债务筹资特点:财务风险大、资本成本低。

3. 衍生工具筹资

(1)混合融资:我国最常见的是可转换债券融资

(2)其他衍生工具融资:我国最常见的是认股权证融资

(二)直接筹资与间接筹资——按是否以金融机构为媒介分类

1. 直接筹资

(1)特点:不需要通过金融机构。

(2)运用:既可以筹集股权资金,也可以筹集债务资金。

(3)方式:吸收直接投资、发行股票、发行债券。

2. 间接筹资:是企业借助于银行和非银行金融机构而筹集资金

(1)特点:手续相对比较简便;筹资效率高;筹资费用较低;容易受金融政策的制约和影响。

(2)运用:主要筹集债务资金。

(3)方式:银行借款、融资租赁。

【提示】股权筹资都是直接筹资,债券筹资可以是直接筹资也可以是间接筹资。

【总结】筹资人知道钱从哪里来,投资人知道钱到哪里去——直接筹资,其余的是间接筹资。

(三)内部筹资与外部筹资——按资金的来源范围不同分类

1. 内部筹资:通过利润留存而形成的筹资。

2. 外部筹资:向外部筹措资金而形成的筹资。处于初创期的企业内部筹资的可能性是有限的;处于成长期的企业需要广泛开展外部筹资。

【提示】内部筹资都是股权筹资,外部筹资可以包括股权筹资和债券筹资

(四)长期筹资与短期筹资——按所筹集资金的使用期限不同分类

1. 长期筹资:吸收直接投资、发行股票、发行债券、长期借款、融资租赁、留存收益。

2. 短期筹资:商业信用、短期借款、保理业务。

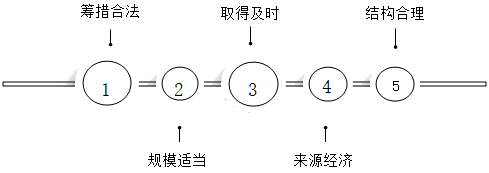

五、 筹资管理的原则

你必须非常努力,才能看起来毫不费力。让正保会计网校陪伴你,高效备考,坚持学习。正保会计网校为大家准备了中级会计考试知识点总结,大家要坚持学习哦!

相关推荐:

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号