扫码下载APP

接收最新考试资讯

及备考信息

为了帮助广大学员备战2015年注册会计师考试,正保会计网校精心为大家整理了注册会计师考试各科目知识点,希望能够提升您的备考效果,祝您学习愉快!

知识点:期权估价原理

一、复制原理

复制原理的基本思想是:构造一个股票和借款的适当组合,使得无论股价如何变动,投资组合的损益都与期权相同,那么创建该投资组合的成本就是期权的价值。

现金流相同,价值相同?

【例】假设ABC公司的股票现在的市价为50元。有1股以该股票为标的资产的看涨期权,执行价格为52.08元。到期时间是6个月。6个月后股价有两种可能:上升33.33%,或者降低25%。无风险利率为每年4%。

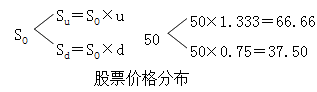

1.确定6个月后可能的股票价格

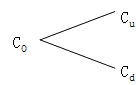

S0表示当前股票价格,Su表示上升后的股价,Sd表示下降后的股价,u为股价上行乘数,d为股价下行乘数。

上行乘数u=1+上升百分比

下行乘数d=1-下降百分比

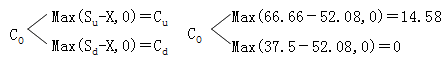

2.确定看涨期权的到期日价值

看涨期权到期日价值分布

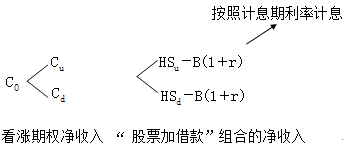

【公式推导】

构造一个股票和借款的适当组合,设借款数额为B,股票的数量为H。

期权的价值=该投资组合成本=购买股票的支出-借款=HS0-B

这里投资组合的成本,就是投资者构造该组合的现金付出。

【说明】在股价下行时看涨期权不被执行的情况下,

借款=(到期日下行股价×套期保值比率)/(1+无风险利率)

![]()

复制组合原理计算期权价值的基本步骤(针对看涨期权)

(1)确定可能的到期日股票价格

(2)根据执行价格计算确定到期日期权价值

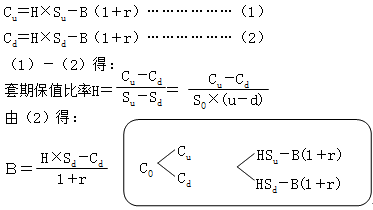

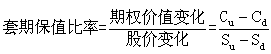

(3)计算套期保值比率

(4)计算投资组合成本(期权价值)

购买股票支出=套期保值率×股票现价=H×S0

![]()

期权价值=投资组合成本=购买股票支出-借款=HS0-B

二、风险中性原理

所谓风险中性原理是指:假设投资者对待风险的态度是中性的,所有证券的预期收益率都应当是无风险利率。风险中性的投资者不需要额外的收益补偿其承担的风险。在风险中性的世界里,将期望值用无风险利率折现,可以获得现金流量的现值。

在这种情况下,期望报酬率应符合下列公式:

期望报酬率=无风险利率=(上行概率×上行时收益率)+(下行概率×下行时收益率)

假设股票不派发红利,股票价格的上升百分比就是股票投资的收益率,股价下降的百分比就是“-收益率”。因此:期望报酬率=无风险利率=上行概率×股价上升百分比+下行概率×(-股价下降百分比)

【公式推导】

假设上行概率为P,则下行概率为1-P,于是有:

r=P×(u-1)+(1-P)×(d-1)

解之得:

![]()

有了概率之后,即可计算期权到期日价值的期望值,然后,使用无风险利率折现,就可以求出期权的现值。

风险中性原理计算期权价值的基本步骤(假设股票不派发红利):

1.确定可能的到期日股票价格

2.根据执行价格计算确定到期日期权价值

3.计算上行概率和下行概率

【方法一】

期望报酬率=上行概率×股价上升百分比+下行概率×(-股价下降百分比)=无风险利率

【方法二】

![]()

4.计算期权价值

期权价值=(上行概率×上行时的到期日价值+下行概率×下行时的到期日价值)/(1+r)

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号