扫码下载APP

及时接收最新考试资讯及

备考信息

根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税2016 36号)的规定,自2016年5月1日起营业税全面改征增值税,其他个人出租不动产征收增值税。

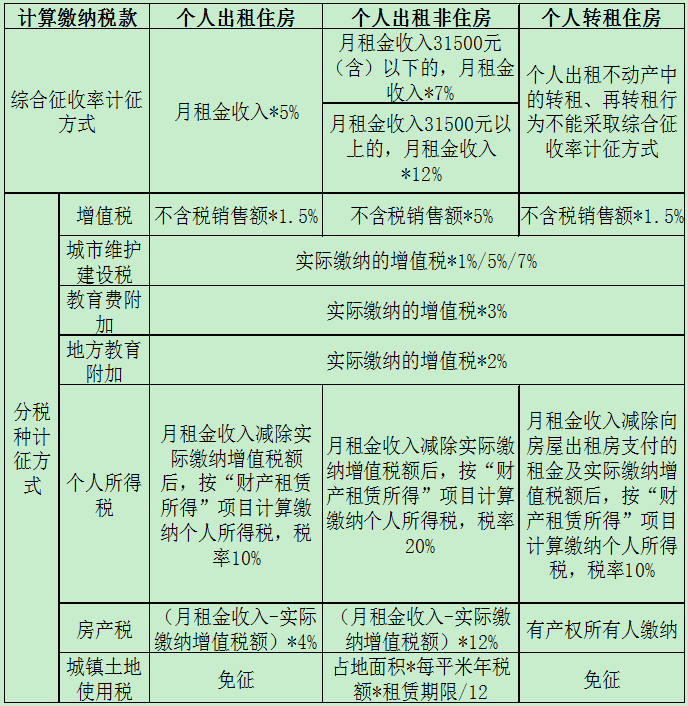

现行计征个人出租房屋税费的方式为两种:(个人可选择综合征收率计征方式或分税种计征方式计算缴纳税款)

一、 分税种计征方式:按照现行各税种政策规定,分别计算缴纳各项税费。

二、 综合征收率计征方式:

征收率分为住房与非住房两种

个人出租住房综合征收率为5%。月租金收入在31500元以上的,税务机关向纳税人填开包括增值税、房产税和个人所得税的完税证明;月租金收入在31500元(含)以下的,税务机关征收税款后,想纳税人填开包括房产税和个人所得税的完税证明。因为月收入小于9万的免增值税。

个人出租非住房房屋与租金收入在31500元以上的,综合征收率为12%税务机关向纳税人填开包括增值税、房产税和个人所得税的完税证明;月租金收入在31500元(含)以下的,综合征收率为7%。税务机关征收税款后,想纳税人填开包括房产税和个人所得税的完税证明。

说明:

1. 个人出租房屋(住房),按照5%的征收率减按1.5%计算应纳税额

1) 不含税销售额=租金收入/(1+5%)

2) 不含税销售额>3万元,应纳税额=不含税销售额*1.5%

3) 不含税销售额<=3万元时,应纳税额=0

2. 个人出租房屋(非住房),按照5%的征收率计算应纳税额

1) 不含税销售额=租金收入/(1+5%)

2) 不含税销售额>3万元,应纳税额=不含税销售额*5%

3) 不含税销售额<=3万元时,应纳税额=0

3. 按“财产租赁所得”项目计算缴纳个人所得税的具体方法:

每次(月)收入不超过4000元(含)的:应纳税额=[每次(月)收入-准予扣除项800元]*10%

每次(月)收入超过4000元的:应纳税额=[每次(月)收入-准予扣除项]*(1-20%)*10%

准予扣除项目包括:

1) 财产租赁过程中缴纳的税费(不包括本次出租缴纳的增值税)

2) 由纳税人负担的租赁财产实际开支的修缮费用:是指能够提供有效、准确凭证,证明由纳税义务人负担的该出租财产实际开支的修缮费用。以每次800元为限,一次扣除不完的,准予在下次继续扣除,直至扣完为止。

4. 如何区分住房和非住房:

按照房本登记的房屋类型进行区分,房本的房屋类型为居住类用房如住宅、公寓的即为住房;其他类型均为非住房。

例如张三出租一套在北京的公寓,月租金为28000元,租期半年,那么按照两种不同方法应如何计税呢?

如果选择综合征收率方式,由于租金<31500元,张三应纳税款=28000*5%=1400元。

如果选择分税种方式:

不含税收入=28000/(1+5%)=26666.67元<30000元,故增值税及其附加税=0

个人所得税=26666.67*(1-20%)*10%=2133.33元

房产税=26666.67*4%=1066.67元

城镇土地使用税=0

采用分税种计算张三应纳税款=2133.33+1066.67=3200元

例如李四出租一套在北京的商铺100平米,月租金50000元,那么按照两种不同方法应如何计税呢?

如果选择综合征收率方式,由于租金>31500元,李四应纳税款=50000*12%=6000元

如果选择分税种方式:

不含税收入=50000/(1+5%)=47619.05元

增值税=47619.05*5%=2380.95元

城建税=2380.95*7%=166.67元

附加税=2380.95*(3%+2%)=119.05元

房产税=47619.05*12%=5714.29元

城镇土地使用税=100*30*6/12=1500元

个人所得税=(47619.05-166.67-119.05-5714.29-1500)*(1-20%)*10%=3209.52元

采用分税种计算李四应纳税款=2380.95+166.67+119.05+5714.29+1500+3209.52=13909.4元

上一篇:每日财税汇(20180928)

下一篇:残疾人就业保障金会计分录怎么做

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用