扫码下载APP

及时接收最新考试资讯及

备考信息

2018年申报期到来,和我一起来看看申报表都发生了哪些变化(二)

——中华人民共和国企业所得税年度纳税申报表(A类,2017年版)修订要点提示

接前文:

四、A105XXX——与纳税调整相关的报表

申报表中与纳税调整(A105XXX)相关的表格共13张,此次调整了其中的5张表格。

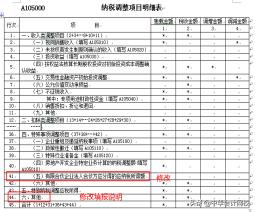

1.《纳税调整项目明细表》(A105000)

本表单主要涉及两处修改内容:

(1)将第41行“(五)有限合伙企业法人合伙方应分得的应纳税所得额”修订为“(五)合伙企业法人合伙人应分得的应纳税所得额”,使表述方式更为精准;

【提示】之所以做出上述修改,是因为按现行政策规定,普通法人企业(上市公司、国有独资公司等除外)不仅仅可以成为有限合伙企业的合伙人,也可以称为普通合伙企业的合伙人,所以不宜再限定合伙企业的类型。

(2)为与修订后的《企业会计准则第14号——收入》(财会〔2017〕22号发布,以下简称“新收入准则”)衔接,修订第44行“六、其他”的填报说明,明确:填报其他会计处理与税收规定存在差异需纳税调整的项目金额,包括企业执行《企业会计准则第14号——收入》(财会〔2017〕22号发布)产生的税会差异纳税调整金额。

除了上述调整之外,修订后的申报表填报说明文字表述更加准确,由于不涉及实质内容的改动,不展开说明,后文此类内容也不再赘述。

2.《投资收益纳税调整明细表》(A105030)

该表单只涉及填报说明的修改,为与修订后的《企业会计准则第22号——金融工具确认和计量》(财会〔2017〕7号发布)、《企业会计准则第23号——金融资产转移》(财会〔2017〕8号发布)、《企业会计准则第24号——套期会计》(财会〔2017〕9号发布)、《企业会计准则第37号——金融工具列报》(财会〔2017〕14号发布)(以上四项简称“新金融准则”)相关规定衔接,修订第9行“九、其他”的填报说明,明确:若投资收益的项目类别不为本表第1行至第8行的,则在第9行“九、其他”中填报相关会计处理、税收规定,以及纳税调整情况。

3.《职工薪酬支出及纳税调整明细表》(A105050)

本表单主要涉及两处修改内容:

(1)修订第2行第5列“股权激励税收金额”的填报规则,规定第2行第5列不再按照账载金额和实际发生额孰小值填列,直接按第2行第2列(实际发生额)金额填报;

(2)修订第5行第5列“按税收规定比例扣除的职工教育经费税收金额”与第5行第7列“按税收规定比例扣除的职工教育经费累计结转以后年度扣除额”的表间关系,规定第5行第5列按本表第1行第5列×税收规定扣除率后的金额,与第5行第2+4列金额的孰小值填报,第5行第7列按第5行第2+4-5列金额填报。

根据《财政部税务总局关于企业职工教育经费税前扣除政策的通知》(财税〔2018〕51号)等相关规定,自2018年1月1日起,企业发生的职工教育经费支出,不超过工资薪金总额8%的部分,准予在计算企业所得税应纳税所得额时扣除;超过部分,准予在以后纳税年度结转扣除。申报表中税收规定的扣除率统一调整为8%。

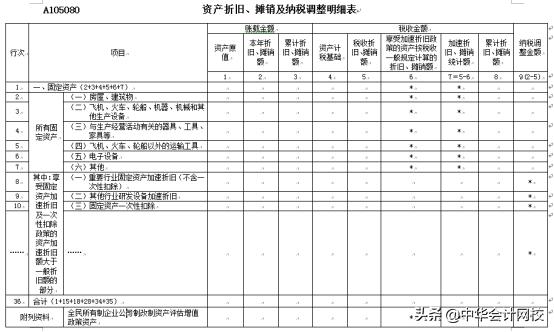

4.《资产折旧、摊销及纳税调整明细表》(A105080)

《财政部 税务总局关于设备 器具扣除有关企业所得税政策的通知》(财税〔2018〕54号)文件规定:企业在2018年1月1日至2020年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过500万元的,仍按企业所得税法实施条例、《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等相关规定执行。

为推进该项政策执行,国家税务总局颁布《关于设备 器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018年第46号),进一步明确相关政策具体执行口径和征管要求,这些内容我们已经在另一篇文章中进行了介绍,工作和做题过程中遇到这个问题的朋友可以关注一下:

整体来看,现行优惠政策下,对所有行业企业,固定资产执行下述加速折旧政策:

①2014年1月1日后新购进的专门用于研发的仪器、设备,单位价值不超过100万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过100万元的,可缩短折旧年限或采取加速折旧的方法;

②持有(包括原来购进的)的单位价值不超过5000元的固定资产,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧

③在2018年1月1日至2020年12月31日期间新购进的设备、器具,

a.单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;

b.单位价值超过500万元的,专门用于研发的仪器、设备,可缩短折旧年限或采取加速折旧的方法。(若研发和生产经营“共用”,则需符合特定“6行业、4领域”和小型微利企业的条件)

本表单主要涉及两处修改内容:

(1)将原表单中的第11行至第13行整合为1行,减少填报项目;

(2)将附列资料“全民所有制改制评估增值政策资产”名称修订为“全民所有制企业公司制改制资产评估增值政策资产”,使表述方式更为精准。根据国家税务总局公告2017年第34号文件规定,“改制中资产评估增值不计入应纳税所得额,资产的计税基础按其原有计税基础确定,资产增值部分的折旧或者摊销不得在税前扣除”。

注意,纳税人只要发生相关事项,均需填报本表。

另外,提醒纳税人注意:此次调整在填报说明中将“对于不征税收入形成的资产,其折旧、摊销额不得税前扣除。第4列至第8列税收金额不包含不征税收入所形成资产的折旧、摊销额。”的位置进行了前移,提醒纳税人在填报时不要忽略此项内容。

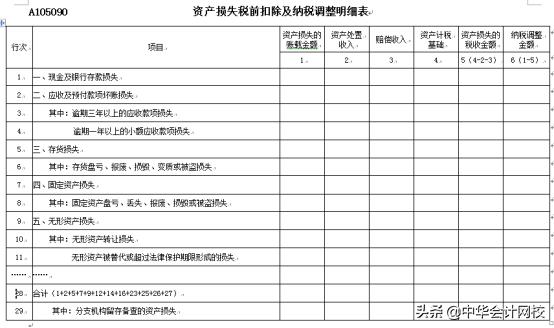

5.《资产损失税前扣除及纳税调整明细表》(A105090)

根据《国家税务总局关于企业所得税资产损失资料留存备查有关事项的公告》(国家税务总局公告2018年第15号)将资产损失相关资料改为由企业留存备查的规定,结合后续管理的需要,对表单行次进行了重新设计。

新政策下,有关资产损失证据资料无需报送税务机关,留存备查即可。那么资产损失无需再区分清单申报和专项申报,整个表单结构按资产类型进行了重新设计和列示。跨地区经营汇总纳税企业在第1行至27行应填报总机构和全部分支机构的资产损失情况,并在第29行填报各分支机构留存备查的资产损失汇总情况。

纳税人应根据填报说明准确判定企业的资产损失的范围,逐项填报。各项损失确实的条件可以参考下述文件的规定:

(1)《财政部 国家税务总局关于企业资产损失税前扣除政策的通知》(财税〔2009〕57号);

(2)《国家税务总局关于发布〈企业资产损失所得税税前扣除管理办法〉的公告》(国家税务总局公告2011年第25号发布、国家税务总局公告2018年第31号修改);

(3)《国家税务总局关于商业零售企业存货损失税前扣除问题的公告》(国家税务总局公告2014年第3号);

(4)《国家税务总局关于企业因国务院决定事项形成的资产损失税前扣除问题的公告》(国家税务总局公告2014年第18号);

(5)《财政部 国家税务总局关于金融企业涉农贷款和中小企业贷款损失准备金税前扣除有关问题的通知》(财税〔2015〕3号);

(6)《国家税务总局关于金融企业涉农贷款和中小企业贷款损失税前扣除问题的公告》(国家税务总局公告2015年第25号);

(7)《国家税务总局关于企业所得税资产损失资料留存备查有关事项的公告》(国家税务总局公告2018年第15号)。

Part 2 未完待续……

本文原创正保会计网校税法类辅导专家,张敏老师。

张敏老师从事税务师、注册会计师等教学辅导工作多年。统筹负责税法学科教学商品设计及教学工作实施,十余年来致力于税法科目的研究。

会计实务、税法新政,尽在会计实务会员,点击戳图学习吧>

相关推荐:

上一篇:11日直播:会计面试的8大招

下一篇:2018财务人专属年终账单

Copyright © 2000 - 2025 www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用