扫码下载APP

及时接收最新考试资讯及

备考信息

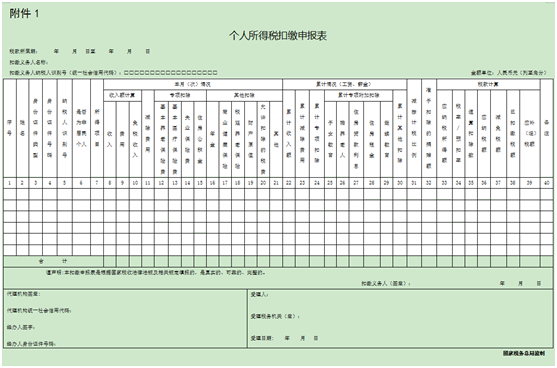

自2019年1月1日起,扣缴义务人向居民个人支付工资、薪金所得,劳务报酬所得,稿酬所得,特许权使用费所得时,应预扣预缴个人所得税,并向主管税务机关报送《个人所得税扣缴申报表》(见下图)。年度预扣预缴税额与年度应纳税额不一致的,由居民个人于次年3月1日至6月30日向主管税务机关办理综合所得年度汇算清缴,税款多退少补。

一、居民个人工资个税怎么扣缴?

扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理全员全额扣缴申报。具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

例1:

居民小贾从北京某互联网乙公司每月取得税前工资20000元,年收入240000元,每月个人负担社保2100元,公积金2400元,假设每月允许扣除的专项扣除额为3600元,无劳务报酬等其他综合收入,也未发生大病医疗。其个税计算如下表:

二、居民个人其他综合所得如何扣缴?

扣缴义务人向居民个人支付劳务报酬所得、稿酬所得、特许权使用费所得,依然按次或者按月扣缴个人所得税。预缴时的计算方法、减除费用、预扣率和优惠,均与应税义务发生时旧税法的规定一致:

应纳税所得额:以收入减除费用后的余额为收入额。其中,稿酬所得的收入额减按百分之七十计算。

减除费用:每次收入不超过4000元的,减除费用按800元计算;每次收入4000元以上的,减除费用按20%计算。

扣缴税率:劳务报酬所得适用20%至40%的超额累进预扣率,稿酬所得、特许权使用费所得适用20%的比例预扣率。

例2:

接上例,假设小贾2019年12月从北京某网页设计丙公司取得劳务报酬5000元,则2020年1月征期,丙公司应预扣预缴小贾的劳务报酬个税:

应纳税额=5000*(1-20%)*20%=800元。

小贾在2020年个人所得税汇算清缴时:

2019年度应纳税所得额=【240000+5000*(1-20%)】-(25200+28800)-60000-43200=86800元;

2019年度应纳个人所得税=86800*10%-2520=6160元;

2019年度已预扣预缴个税=工资所得个税预扣+劳务报酬个税预扣=5760+800=6560元;

2020年汇算清缴期应退税额=6560-6160=400元。

三、非居民个人综合所得应如何纳税?

非居民个人的工资薪金所得适用新的减除费用(5000元)和新税率(换算成月),计算方法与扣缴方式未变。

劳务报酬所得、稿酬所得、特许权使用费所得,以每次收入额为应纳税所得额,适用新税率(换算成月)。

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

应纳税额=应纳税所得额×税率-速算扣除数。

例3:

某非居民约翰逊为北京某在线教育丁公司的全职员工,因其为与我国签订不参保协议的国家公民,不缴纳社保保险。其2019年1月从丁公司取得工资40000元,利用业余时间为戊公司提供私教服务,一次取得劳务报酬10000元。则:

丁公司2019年1月应代扣代缴约翰逊个人所得税:

(40000-5000)*25%-2660=6090元。

戊公司2019年1月应代扣代缴约翰逊个人所得税:

10000*(1-20%)*20%=1600元。

报酬支付单位代扣代缴的个税即为约翰逊2019年1月所得的应纳个人所得税额:

6090+1600=7690元。

相关推荐:

上一篇:新个税赡养老人附加扣除10大热点

下一篇:企业年终如何进行所得税筹划

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用