扫码下载APP

及时接收最新考试资讯及

备考信息

最近国家税务总局公告2019年第31号对购进旅客运输服务的抵扣口径问题做了补充明确。

旅客运输服务它属于交通运输服务的大类,按照营改增36号文的规定,交通运输服务,是指利用运输工具将货物或者旅客送达目的地,使其空间位置得到转移的业务活动。包括陆路运输服务、水路运输服务、航空运输服务和管道运输服务。

当然,我们现在还没实际用管道运人,所以旅客运输服务主要表现形式就是陆路(包括公路、铁路)、水路、航空。所以在购进旅客运输服务抵扣规定上,我们也可以看到列明了这些情况下的取得的发票。

其实按照36号文的规定,纳税人购进的旅客运输服务、贷款服务、餐饮服务、居民日常服务和娱乐服务是不得从销项税中抵扣的。

为什么呢?因为这个旅客运输服务啊和个人消费很容易混在一起,出于对征管风险的防范,一开始就没纳入抵扣范围。

直到今年,财政部 税务总局 海关总署公告2019年第39号才将其纳入抵扣范围,这一方面得益于增值税深化改革的推进,另一方面也反映了营改增后税务机关的征管手段的不断提高。

当然,在扩大抵扣范围的同时,在政策执行上也体现了风险的把控。

比如说,首先在范围上,政策明确了只有两类人是允许抵扣的范围。

其次,其他客运都按3%计算抵扣。除航空、铁路运输外的其他客运运营单位规模大小不一,有简易计税3%的,也有一般计税的9%的,客票式样种类繁多、样式不统一。受票方仅凭拿到的客票,确实无法得知开票方如何交的税,自己可以扣多少。所以政策统一按低的3%抵扣。

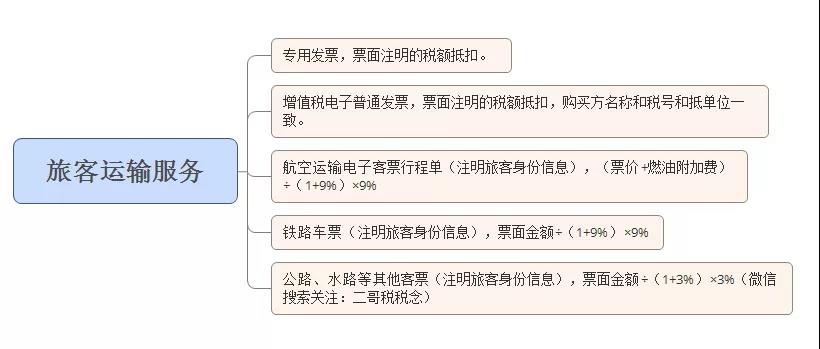

第三、不同的运输方式的不同的扣税凭证和可抵扣进项的计算方法都规定的相当明确。

增值税专用发票、增值税电子普通发票购买方名称必须是抵扣方单位的名称,按照发票票面税额抵扣。

航空电子客票、铁路车票、其他客票必须是实名制,按照票面金额计算抵扣。

增值税普通发票并未纳入可抵扣的凭证范围。

总体来说,政策还是非常清晰明确的,经过31号的进一步明确,操作层面也更容易把握。

我们就一些小伙伴们常见的问题,再整理学习一下。

1.通行费和旅客运输服务

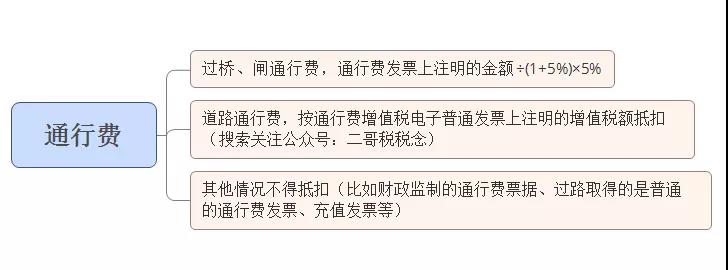

通行费是对车辆过路、过桥、过闸收的一个费用,旅客运输费用是对人员出行收取的一个费用。这两个不是一个费用,抵扣政策都是不同的。

通行费目前抵扣政策是

购进旅客运输服务抵扣政策是

通行费发票目前两种发票类型,通行费电子普通发票比照专票方式处理,勾选后填写附表二,第1、2、35栏。而过桥、闸的纸质通行费发票计算抵扣直接填写附表二的第8b栏次即可。

而购进旅客运输服务如果取得专用发票当然不用说,如果取得非专用发票,都是填写附表二8b栏次,同时需要填写第10栏统计栏次。

这里大家还需要注意的是,通行费增值税电子普通发票和一般的增值税电子普通发票是不同的。

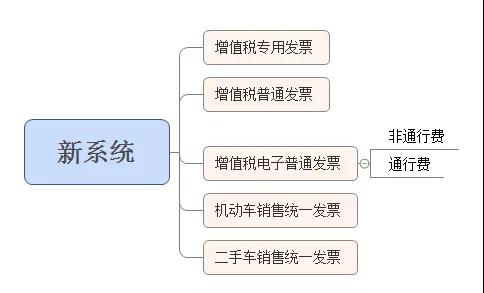

可以抵扣的旅客运输服务的电子发票,我们能不能通过勾选系统勾选抵扣呢?答案很明确,不能。

通行费电子发票从某种意义上来说,它已经区别于一般的增值税电子发票,在它的票面上会打上通行费三个字,它的数据也会上传到勾选平台,而一般的电子发票,包括目前购进旅客运输服务可以用于抵扣的电子发票,其数据是不会进入勾选确认平台,只能直接按票面税额填列抵扣。

2.电子发票和纸质发票

现在很多航空公司已经开始推行了电子普票,还有很多公路客运集团也在进行电子普票的推广,比如最近会上线的四川成都东站的电子客票系统。

客运票证在逐步纳入增值税发票管理系统,都在开增值税电子普通发票。

问题关键就是目前很多开票设置直接就是开实名个人姓名抬头,无法像滴滴出行那样,在申请开票时候可以手动设置。

那这种发票取得后能不能抵扣?只能说,按照目前的政策来说,也就是31号的规定,不能抵扣。你要抵扣必须开成和抵扣方单位一样的抬头。

3.发票的分类

关于发票的分类,大家可以看图。

政策规定了,旅客运输服务可抵扣凭证并未说增值税普通发票,所以如果取得的是纸质的增值税普通发票,是不得抵扣的。

至于为什么不行?这个应该也是税局出于谨慎的做法,因为一直以来,其实增值税普通发票除了个别(比如以增值税普通发票为载体的农产品销售和收购发票)外,都不是可抵扣的凭证。

全面营改增后,增值税作为流转税第一大税种,每个企业都会涉及,重要性不言而喻,熟练掌握增值税的开具、申报、清卡认证等流程,才能真正掌握企业税务问题。增值税发票开具/认证/抄税/申报/清卡实训,带大家学习增值税全流程,全面掌握增值税,点击报名>>

学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>>

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用