扫码下载APP

及时接收最新考试资讯及

备考信息

日常经营中,企业多多少少会与自然人发生交易,交易归交易,相关的税务问题该如何处理:需要给这些自然人代扣代缴个税吗?按照多少代扣代缴呢?

企业与个人发生业务,支付所得时,如果个人取得收入属于“工资、薪金所得”,企业就需要进行代扣代缴/预扣预缴;其他类型的收入比如:劳务报酬所得;稿酬所得;特许权使用费所得;利息、股息、红利所得;财产租赁所得;财产转让所得;偶然所得,企业负有同样的代扣代缴/预扣预缴义务。

企业与个人发生的业务,支付所得时,如果个人取得收入属于“经营所得”,支付的企业是没有代扣代缴/预扣预缴义务的,由取得“经营所得”的个人自行申报。

总的来看,个税税目中,只有“经营所得”是没有代扣代缴义务人的,即支付单位没有代扣代缴义务。

值得注意的是,经营所得是指:

![]() 1. 个人通过在中国境内注册登记的个体工商户、个人独资企业、合伙企业从事生产、经营活动取得的所得;

1. 个人通过在中国境内注册登记的个体工商户、个人独资企业、合伙企业从事生产、经营活动取得的所得;

![]() 2. 个人依法取得执照,从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

2. 个人依法取得执照,从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

![]() 3. 个人承包、承租、转包、转租取得的所得;

3. 个人承包、承租、转包、转租取得的所得;

![]() 4. 个人从事其他生产、经营活动取得的所得。

4. 个人从事其他生产、经营活动取得的所得。

那么,对于企业支付给个人的收入该如何判断是否属于“经营所得”呢?难道要每个人都问下是否办理了税务登记吗?

实际上判断很简单,只需看代开发票税收缴款书上个税税目是否是“经营所得”即可。如果这里已经明确注明是“经营所得”那就不需要代扣代缴,如果不是“经营所得”,而是“劳务报酬所得”“稿酬所得”“财产租赁所得”等,那么支付单位就有代扣代缴/预扣预缴义务了。

注:如果金额较小个人没有代开发票,就只能通过询问了解对方。从事小额零星经营业务的个人可以不开,企业履行代扣代缴义务。若为个体工商户,国家要求个体工商户办理税务登记,必须开具发票以免企业发生损失。

【例1】2019年4月25日,“小J”被“祛暑公司”邀请到公司进行讲座,针对夏天如何有效的祛暑进行了为期三天的专题讲座以及实务演练,公司支付给“小J”10300元,同时要求“小J”代开发票给公司,假设代开发票时,税局没有预征个税,那么公司需要给“小J”代扣代缴多少的税款呢?

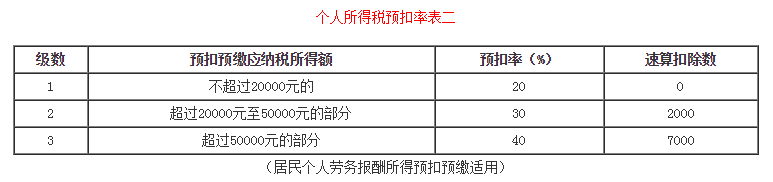

首先,居民个人劳务报酬预扣预缴时所用到的预扣率表与正常工资薪金是不一样的:

计算预扣预缴个税税款:10300/(1+3%)*(1-20%)*20%=1600元

(计算个税时,需要换算为不含税金额哦!)

个人代开的发票从往常来看税局一般会按照一定的比例预征一部分,差额部分需要支付企业代扣代缴,但是今年有不少区域,如深圳、湖南、广西等地发布了新通知,明确税局在代开劳务费发票等综合所得发票时,不再征收个人所得税,由扣缴义务人按照规定预扣预缴并办理全员全额扣缴申报,并且最新开具的发票,备注栏也有说明:个人所得税由支付方依法预扣预缴(或代扣代缴)。

接上例,假如“小J”2019年多次取得劳务报酬,每次收入不超过20000元,全年合计收入为80000元,且都已经代扣代缴个税合计为12800元,没有取得其他综合所得项目的收入(不考虑专项扣除和专项附加扣除)。

年度汇算清缴时:年度劳务报酬收入额为收入减除百分之二十的费用后的余额,并入综合所得,收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

那么“小J”2019年综合所得需要缴纳的个税税款为:[80000*(1-20%)-60000]*3%=120元;而“小J”在年度内预缴了12800元的税款。

退税额=12800元(预缴个税)-120元(全年个人应纳个税)=12680元

因此,“小J”在2020年3月1日至2020年6月30日汇算清缴期间需要办理汇算清缴申请退税。

至于如何办理汇算清缴,如何退税,目前关于汇算清缴的操作暂无正式文件指导,大家也不用着急,明年汇算清缴时,肯定会有相应的操作指导。

【风险提示】

作为扣缴义务人,是有义务给自然人代扣代缴个税的,若未履行相应的义务或面临罚款的后果:《中华人民共和国税收征收管理法(2015年修订版)》第六十九条明确规定,扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。

因此,切不可大意,给公司带来不必要的损失。

(温馨提示:由于近年财政政策频出,本文档仅供参考,如因政策变动引起的争议实际操作请以主管税务机关意见为准。)

学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>>

个人所得税筹划难点与案例分析:了解个税相关政策在实务中的应用,掌握通过筹划的方法降低个税税负,知晓在日常工作中实现个税筹划的技巧。点击进入>>

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号