扫码下载APP

及时接收最新考试资讯及

备考信息

临近年末,很多小伙伴发现到手的工资跟年初比起来变少了?这是怎么回事呢?说好的减税呢?别急,让小编来帮你解析。

新税法实施后,采用累计预扣法计算个人所得税。

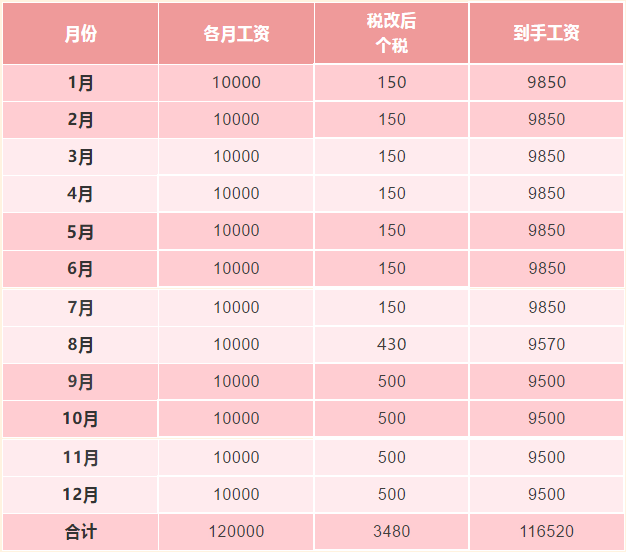

举个例子:假设王某2019年每月工资为10000元,不考虑三险一金及专项附加扣除及其他扣除,王某各月个人所得税及到手工资计算如下:

工资薪金所得预扣预缴税率表(年度税率表)

王某2019年度各月应纳个人所得税额计算如下:

1月:M1=(10000-5000)×3%=150

1月份应纳个人所得税额:150

1-2月:M2=(10000×2-5000×2)×3%=300

M2- M1=150

2月份应纳个人所得税额:150

1-3月:

M3=(10000×3-5000×3)×3%=450

M3- M2=150

3月份应纳个人所得税额:150

1-4月:M4=(10000×4-5000×4)×3%=600

M4- M3=150

4月份应纳个人所得税额:150

1-5月:M5=(10000×5-5000×5)×3%=750

M5- M4=150

5月份应纳个人所得税额:150

1-6月:M6=(10000×6-5000×6)×3%=900

M6- M5=150

6月份应纳个人所得税额:150

1-7月:M7=(10000×7-5000×7)×3%=1050

M7- M6=150

7月份应纳个人所得税额:150

1-8月:M8=(10000×8-5000×8)×10%-2520=1480

M8- M7=430

8月份应纳个人所得税额:430

1-9月:M9=(10000×9-5000×9)×10%-2520=1980

M9- M8=500

9月份应纳个人所得税额:500

1-10月:M10=(10000×10-5000×10)×10%-2520=2480

M10- M9=500

10月份应纳个人所得税额:500

1-11月:M11=(10000×11-5000×11)×10%-2520=2980

M11- M10=500

11月份应纳个人所得税额:500

1-12月:M12=(10000×11-5000×11)×10%-2520=3480

M12- M11=500

12月份应纳个人所得税额:500

汇总上述计算数据可得:

税改前每月应纳税额为:

税改前月度税率表

各月应纳税所得额=(10000-3500)×20%-555=745

各月到手工资为10000-745=9255

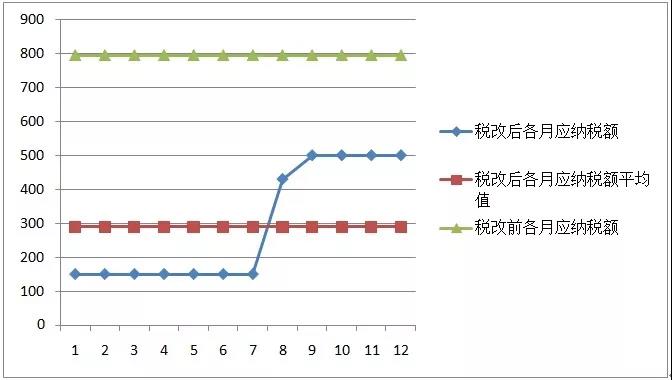

税改前后各月应纳税额如图所示:

税改前全年应纳个人所得税745×12=8940元,税改后全年应纳税额3480元,全年应纳个人所得税税额减少5460元。

小伙伴们,看过例子,记得收藏!到了年底可要算算大家省了多少税哦!想了解更多的个人所得税知识吗?个人所得税筹划难点与案例分析带你迅速了解个税相关政策在实务中的应用,掌握通过筹划的方法降低个税税负,实现个税筹划的技巧。点击进入>>

学习更多财税资讯、财经法规、专家问答、能力测评、免费直播,可以查看正保会计网校会计实务频道,点击进入>>

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用