扫码下载APP

及时接收最新考试资讯及

备考信息

参加2018年税务师考试的考生们近来常在后台反应财管公式记不住,题不会做。小编发现了《财务与会计》中错误率比较高的10个公式,堪称“最损的10大公式”!为什么说它们“损”,因为它们集“复杂”、“善变”、“难搞”于一身,把考生弄得心力交瘁,却又偏偏成为命题人的常考公式!幸好,正保会计网校专业又耐心的教务老师,整理了这些公式的要点,并给出了相应的例题,帮大家一起战胜这些损题!

公式1:

递延年金现值:

P=A×(P/A,i,n)×(P/F,i,m)

=A×[(P/A,i,m+n)-(P/A,i,m)]=A×(F/A,i,n)×(P/F,i,m+n)

考生疑问点:如何确定递延年金现值计算公式中的递延期m的数值?

说明:

(1)首先搞清楚该递延年金的第一次收付发生在第几期末(假设为第W期末);

(2)然后根据(W-1)的数值即可确定递延期m的数值;

注意:在确定“该递延年金的第一次收付发生在第几期末”时,应该记住“本期的期初和上期的期末”是同一个时间点。

〔例〕某递延年金从第4年开始,每年年末支付A元。由于第一次发生在第4期末,所以,递延期m=4-1=3〔例2〕某递延年金从第4年开始,每年年初支付A元。由于第一次发生在第4期初(即第3期末),所以,递延期m=3-1=2例题:甲公司拟投资一项目,该项目存续期为10年,前3年无现金流出,后7年每年年初现金流出320万元,假设年利率为8%,则该项年金的现值是( )万元。[已知(P/A,8%,7)=5.2064,(P/F,8%,2)=0.8573]

A.1428.30 B.1322.50 C.1513.12 D.1666.04

【答案】A

【解析】该项年金的现值=320×(P/A,8%,7)×(P/F,8%,2)=320×5.2064×0.8573=1428.30(万元)

公式2:

外部融资需求量=敏感性资产总额/基期销售额×销售变动额-敏感性负债总额/基期销售额×销售变动额-销售净利率×利润留存率×预测期销售额

考生疑问:利用销售百分比法预测资金需要量时为什么有的时候不减去留存收益的增加额?

说明:

留存收益增加额是企业从内部筹集的资金,因此如果将其减去,那么计算的就是需要从外部筹集的资金额了。

因此如果题目问的是资金需要量,追加的资金量,那么是不需要减去留存收益增加额的。但如果问的是“外部”追加资金量,那么就需要减去了。

例题:丁公司2015年敏感性资产和敏感性负债总额分别为16000万元和8000万元,实现销售收入50000万元,公司预计2016年的销售收入将增长20%,销售净利润率为8%,净利润留存率为10%,无需追加固定资产投资,则该公司采用销售百分比法预测2016年的追加资金需求量为( )万元。

A.800 B.1120 C.933 D.1600

【答案】D

【解析】2016年追加的资金需求量=50000×20%×(16000/50000-8000/50000)=1600(万元)

公式3:

利润预测值=(销售收入预测值-盈亏临界点销售收入)-(销售收入预测值-盈亏临界点销售收入)×变动成本率=(销售收入预测值-盈亏临界点销售收入)×(1-变动成本率)

=(销售收入预测值-盈亏临界点销售收入)×边际贡献率

考生疑问:如下公式是如何推导出来的?“利润预测值=(销售收入预测值-盈亏临界点销售收入)-(销售收入预测值-盈亏临界点销售收入)×变动成本率”

说明:

盈亏临界点即不赚不亏的点,也就是利润为0的时点,因此:

盈亏临界点的销售收入-盈亏临界点的变动成本-固定成本-0可以推导出:固定成本=盈亏临界点的销售收入-盈亏临界点的变动成本利润预测值=销售收入预测值-变动成本预测值-固定成本=销售收入预测值-变动成本预测值-(盈亏临界点的销售收入-盈亏临界点的变动成本)变动成本率=变动成本/销售收入,因此变动成本=销售收入×变动成本率那么上式=销售收入预测值-销售收入预测值×变动成本率-(盈亏临界点的销售收入-盈亏临界点的销售收入×变动成本率)

=销售收入预测值×(1-变动成本率)-盈亏临界点的销售收入×(1-变动成本率)

=(销售收入预测值-盈亏临界点的销售收入)×(1-变动成本率)

1-变动成本率=边际贡献率因此上式还=(销售收入预测值-盈亏临界点的销售收入)×边际贡献率例题:下列采用本量利分析法计算销售利润的公式中,正确的有( )。

A.销售利润=销售收入×变动成本率-固定成本B.销售利润=销售收入×(1-边际贡献率)-固定成本C.销售利润=销售收入×(1-变动成本率)-固定成本D.销售利润=(销售收入-盈亏临界点销售额)×边际贡献率E.销售利润=盈亏临界点销售量×边际贡献率

【答案】CD

【解析】销售利润=销售收入×边际贡献率-固定成本=销售收入×(1-变动成本率)-固定成本=销售收入×边际贡献率-盈亏临界点销售额×边际贡献率=(销售收入-盈亏临界点销售额)×边际贡献率

公式4:

租金=[设备原价-残值×(P/F,i,n)]/(P/A,i,n)

考生疑问:计算融资租赁的租金时为什么要减去残值×(P/F,i,n)?

说明:

①残值归出租人,对于设备的预计净残值在租赁期满会导致现金流量流入,相当于付出的代价减少,所以需要减去这部分。

设备价值-残值现值=年租金×年金现值系数,因此租金=(设备价值-残值现值)/年金现值系数②残值归承租人设备价值=年租金×年金现值系数,因此租金=设备价值/年金现值系数例题:甲公司于2014年1月1日从租赁公司租入一套设备,价值60万元,租期10年,租赁期满时预计净残值为5万元,租赁期满设备归租赁公司,年利率为8%,租赁手续费率每年2%,租金每年年末支付一次,则每年应支付的租金为( )元。[已知(P/A,10%,8)=5.3349,(P/A,10%,10)=6.1446,(P/F,10%,8)=0.4665,(P/F,10%,10)=0.3855] A.94509.81 B.97646.71 C.108094.81 D.112466.96【答案】A【解析】每年租金=[600000-50000×(P/F,10%,10)]/(P/A,10%,10)=(600000-50000×0.3855)/6.1446=94509.81(元)

公式5:

普通股的资本成本=预计下一年的股利/[当前股价×(1-筹资费用率)]+股利增长率

考生疑问:计算普通股的资本成本的时候分子为什么有时需要乘以1+g,有时不乘?

说明:

如果已知上年股利为D0,计算公式中的预计下一年的股利D等于D0(1+g)。

(1)“D0”指的是最近一期已经发放的股利;

(2)“D”指的是还未发放或最近一期即将发放的股利。

(3)“D0”与“D”的本质区别是,与“D0”对应的股利“已经收到”,而与“D”对应的股利“还未收到”。

例题:甲公司发行普通股筹资金额1000万元,当前股票市价是每股20元,今年的股利为2.2,股利增长率为2%,筹资费用率为0,所得税税率为25%,则普通股资本成本为( )。

A.10.00% B.10.27% C.11.00% D.13.22%

【答案】D

【解析】普通股的资本成本=2.2×(1+2%)/20+2%=13.22%

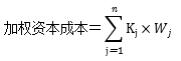

公式6:

式中,Kj表示第j种个别资本成本;Wj表示第j种个别资本在全部资本中的比重

考生疑问:计算加权资本成本的时候,为什么股票的资本成本需要重新计算,而债券的不需要?

说明:

作为同一家公司的股票具有一个特点就是“同股股权、同股同利”,即只要是同一家企业的股票的资本成本应该是一样的。所以不管之前的股票的发行价格如何,以及是否有筹资费用都不予考虑,而是按照发行新股的情况计算股票的资本成本。这是发行普通股筹资的特点,需要使用新的资金成本。

而债券则没有上面的特点,所以不需要重新计算。

例题:甲公司现有长期债券和普通股资金分别为18000万元和27000万元,其资金成本分别为10%和18%。现因投资需要拟发行年利率为12%的长期债券1200万元,筹资费用率为2%;预计该债券发行后甲公司的股票价格为40元/股,每股股利预计为5元,股利年增长率预计为4%。若甲公司使用的企业所得税税率为25%,则债券发行后甲公司的综合资金成本是( )。

A.12.65% B.12.91% C.13.65% D.13.78%

【答案】D

【解析】增发债券筹资,长期债券的资本成本=12%×(1-25%)/(1-2%)=9.18%;增资后股票的资本成本为5/40+4%=16.5%;加权资本成本=18000/(18000+27000+1200)×10%+27000/(18000+27000+1200)×16.5%+1200/(18000+27000+1200)×9.18%=13.78%。

公式7:

年经营现金净流量=各年的现金流入量-各年的现金流出量=销售收入-付现成本-所得税=销售收入-付现成本-(销售收入-付现成本-折旧)×所得税率=销售收入×(1-所得税率)-付现成本×(1-所得税率)+折旧×所得税率=净利润+折旧

考生疑问:计算年经营现金净流量时为什么有时不能直接用“(销售收入-付现成本)×(1-所得税税率)+折旧×所得税税率”?

说明:

这个主要是要看题目中给出的条件,如果给出的是付现成本,那么是可以用上式来计算的。但是如果给出的是营业成本、销售成本、变动成本等词,因为其没有对付现成本和非付现成本进行区分,因此只能使用“净利润+折旧等非付现成本”来计算。

例题:某企业投资方案的年销售收入为500万元,付现成本为150万元,折旧为50万元,所得税税率为25%,则该投资方案的每年现金净流量为( )万元。

A.300 B.225 C.275 D.260

【答案】C

【解析】每年现金净流量=销售收入-付现成本-所得税=500-150-(500-150-50)×25%=275(万元),或每年现金净流量=净利润+固定资产折旧额=(500-150-50)×(1-25%)+50=275(万元)。

公式8

最后一年的现金流量=销售收入-付现成本-[销售收入-付现成本-折旧等非付现成本-(预计净残值-实际变现收入)]×25%+设备的变现收入+营运资金

最后一年的现金流量=[销售收入-付现成本-折旧等非付现成本-(预计净残值-实际变现收入)]×(1-25%)+折旧等非付现成本+预计净残值+营运资金

考生疑问:涉及预计净残值和残值收入时,最后一年经营现金净流量应如何计算?

【残值收入是收入,预计净残值是非付现成本】最后一年的现金流量=[(销售收入+残值收入)-付现成本]×(1-25%)+[折旧+预计净残值]×25%+营运资金

例题:某项目固定资产原始投资1740万元,采用年限平均法按5年计提折旧,预计净残值240万元;假设使用5年后的实际变现价值为100万元。预计该项目投产后公司每年销售收入为1000万元,付现成本为当年销售收入的40%。假设项目投资时需要投入营运资金300万元,所得税税率为25%。该投资项目在经营期末的现金净流量是( )万元。

A.960 B.925 C.1000 D.890

【答案】A

【解析】年折旧额=(1740-240)/5=300(万元),最后一年现金净流量=1000×(1-40%)-[1000×(1-40%)-300-(240-100)]×25%+变现收入100+营运资金300=960(万元)。

或:最后一年的现金净流量=[收入(1000+100)-付现成本1000×40%]×(1-25%)+(300+240)×25%+营运资金300=960(万元)

或:最后一年的现金净流量=净利润[1000×(1-40%)-300-140]×(1-25%)+非付现成本(300+240)+营运资金300=960(万元)

公式9:

应收账款机会成本=应收账款的平均余额×机会成本率×变动成本率

应收账款的机会成本=应收账款的平均余额×变动成本率×机会成本率=日赊销额×平均收款时间×变动成本率×机会成本率

考生疑问:计算应收账款机会成本时为什么要考虑变动成本率?

说明:

机会成本是指某种资源用于某项目而无法用于其它项目产生的损失,应收账款是由销售产生的,其投入的资源分为固定成本和变动成本两部分,但是固定成本在一定期间内是固定的,所以可以不用考虑,变动成本用于这部分应收账款的产生,就不能用于其它项目,可以理解为,只有变动成本的部分才是为该部分应收账款特别投入的资金,所以要乘以变动成本率。

考试时候如果题目条件中给出变动成本率就要乘以变动成本率。

如果题目条件中没有给出变动成本率就不需要乘以变动成本率。

例题:某企业预计下年度销售净额为1800万元,应收账款的收账时间为90天(一年按360天计算),变动成本率为60%,资金的机会成本率为10%,则应收账款的机会成本是( )万元。

A.27 B.45 C.108 D.180

【答案】A

【解析】应收账款机会成本=1800/360×90×60%×10%=27(万元)

公式10:

基本每股收益=净利润/发行在外普通股加权平均数

其中:发行在外普通股加权平均数=期初发行在外普通股股数+当期新发行普通股股数×已发行时间/报告期时间-当期回购普通股股数×已回购时间/报告期时间

考生疑问:为什么在计算基本每股收益时,对于派发的股票股利不考虑时间权重?

说明:

配股是否考虑时间权数,主要是看配股的基数。

如果是以期初就存在的股数为基数进行配股或送股,那么时间权重就是12/12,也可以看成是没有考虑时间权重。如果送配股的基数不是年初,那么就要考虑时间权重了,比如说以“2014年5月30日(股权登记日)所有登记在册的老股东配股”,那么就按照5月30日的基数为基础进行计算,乘以7/12.例题:某公司2013年1月1日发行在外普通股20000万股,7月1日以2012年12月31日总股本20000万股为基数每10股送2股;11月1日回购普通股1600万股,以备将来奖励管理层之用。若该公司2013年度净利润19936万元,则其2013年度基本每股收益为( )元。

A.0.74 B.0.89 C.0.84 D.0.92

【答案】C

【解析】2013年度基本每股收益=19936/(20000+20000/10×2-1600×2/12)=0.84(元)

Copyright © 2000 - www.chinaacc.com All Rights Reserved. 北京正保会计科技有限公司 版权所有

京B2-20200959 京ICP备20012371号-7 出版物经营许可证 ![]() 京公网安备 11010802044457号

京公网安备 11010802044457号

套餐D大额券

¥

去使用